21世纪经济报道记者杨坪 深圳报道 在IPO节奏调整和从严监管基调下,今年上半年A股市场的新股上市数量和募资额同比下滑。

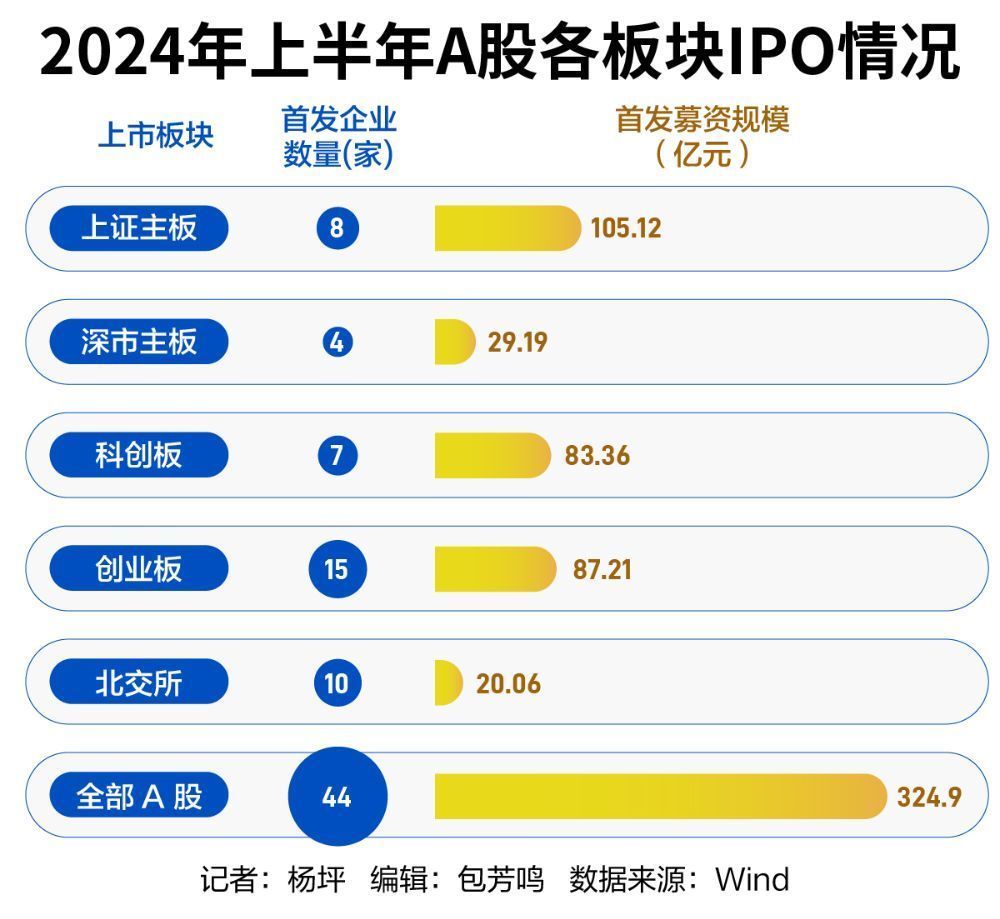

根据Wind数据统计,2024年上半年A股共有44只新股上市,合计募资约324.93亿元。去年同期,共有173只新股上市,总融资额达到2096.77亿元。

与此同时,今年上半年超大型IPO也明显减少,前五大IPO中没有百亿元级别的募资额,其中,上半年A股首发募集资金最高的为永兴股份,首发募集资金约为24.3亿元。

“2024年上半年,A股新股发行速度有所放缓。但是5月中旬重启发行审议会议是正面信号,预计新‘国九条’及资本市场‘1+N’系列政策文件落地见效将会为下半年A股市场带来积极影响,并推动A股市场长期、高质量发展。”德勤中国资本市场服务部华东区A股主管合伙人赵海舟表示。

百亿首发募资项目“缺席”

整体来看,今年新上市的44只新股中,15只来自创业板,12只来自主板,10只来自北交所,7只来自科创板,首发募资金额分别为87.21亿元、105.12亿元、20.06亿元和83.36亿元。

从募资规模来看,今年没有一家项目募资超过百亿,仅10只新股募资超过10亿元,仅永兴股份、艾罗能源(首发募资22.26亿元)首发募资规模超过20亿元,其余8只新股募资额均在10亿元-17亿元之间。

去年上半年有68只新股募资超过10亿元,11只新股募资超过30亿元,其中最高的募资规模达到110.72亿元。

在募资规模严重缩水的背后,新股的估值也明显下降。今年上半年首发市盈率平均值为22.9倍,相较去年同期的43.68倍近乎腰斩。

值得注意的是,去年上半年新股首发市盈率平均值相较首发时所属行业市盈率平均值高出13.48倍,但今年上半年新股首发市盈率平均值低于首发时所属行业市盈率平均值(27.02倍)。

随着新股数量、募资规模及估值走低,新股上市后的二级市场明显好转。从新股上市表现上看,今年上半年44只新股上市首日平均涨幅为136.05%,远高于去年同期新股上市首日37.84%的平均涨幅。44只新股中仅一只上市首日破发,24只新股首日涨幅超过100%。

其中,涨幅最高的汇成真空(301392.SZ),发行价为12.2元,发行市盈率为16.31倍,低于行业27.32倍的平均市盈率。其上市首日股价大涨,盘中两度触发临停,当日最终收涨753%。

而首日破发的上海合晶,首发市盈率为42.05倍,高于首发时所属行业市盈率30.02倍,发行价为22.66元/股,上市首日下跌6.31%。

从行业分布来看,44家企业来自13个证监会行业,计算机、通信和其他电子设备制造业,电气机械和器材制造业,橡胶和塑料制品业和通用设备制造业新上市企业最多,分别有10家、7家、5家和5家企业上市。

从区域分布来看,江苏省维持“黑马之姿”,稳居新股排行榜之首,合计有9个项目今年上市。广东省、浙江省则分别有8家、6家企业上市。

从保荐机构来看,44个项目分属22个保荐机构,其中,中信证券、中信建投、华泰联合、海通证券作为一线投行,分别有4个项目上市,并列第一。中金公司、民生证券、国金证券分别有3个项目上市,位居第二。从募资规模上看,仅中信证券、华泰联合两家保荐项目首发募资超过50亿元,分别为52.63亿元、50.33亿元。

287家IPO终止

值得一提的是,去年下半年以来,随着IPO市场变奏,发行审核明显放缓。

春节之后,三大交易所的受理、审核、上会等几乎停滞。期间,拟上市企业掀起“撤单潮”。据统计,今年上半年,共有287家拟IPO企业终止审核。

今年4月份,新“国九条”出台,明确严把发行上市准入关,包括提高主板、创业板上市标准,完善科创板科创属性评价标准;扩大对在审企业及相关中介机构现场检查覆盖面;将上市前突击“清仓式”分红等情形纳入发行上市负面清单;从严监管分拆上市等。

随后,证监会修改科创属性评价指引(试行),沪深交易所也对发行上市相关规则进行了相应修订,受理和上会环节陆续“破冰”。

今年5月,上会环节时隔3个多月后重启——自今年2月召开IPO上市委审核会议之后,沪深交易所分别于5月16日、5月31日召开上市委审议会议,意味着上市委审核会议继续进入常态化。

6月20日,今年沪深交易所IPO“零受理”局面被打破——A股市场新增受理2家企业的IPO申请,分别来自沪市科创板和深市主板。紧接着,北交所也于6月21日开始新增受理上市申请,这距离上一次披露新增受理上市申请的时间已间隔3个多月。

近日,21世纪经济报道记者注意到,首发在审企业也陆续完成了2023年财务数据更新,审核状态相应发生变更。

据市场专业人士向记者介绍,财务数据的有效期为9个月,财务数据到期后需经会计师事务所审计,完成更新通常需要两至三个月的时间,今年3月底因财务数据过期中止审核的企业基本都会在6月底提交财务数据更新后的申报文件,交易所按规定更新审核状态。

一交易所有关负责人表示,临近6月底,大部分在审企业已完成财务数据更新,交易所按照规则恢复了这些企业的审核工作。还有少部分企业提交了撤回申请或未提交财务数据更新文件,交易所将按照规则规定履行终止审核相关程序,后续将陆续对外发布终止审核决定。对恢复审核的首发企业,交易所将严格落实“1+N”政策文件的相关要求,依法依规开展审核工作,严把发行上市准入关,从源头上提高上市公司质量。

短期内IPO仍偏紧

展望2024年全年,尽管IPO审核已经复苏,但市场人士预测,短期内IPO审核仍将偏紧。

安永大中华区审计服务市场联席主管合伙人汤哲辉认为,A股市场出现回暖迹象,资本市场“1+N”政策体系正在积极建设,在取得一定的成果后,IPO活动有望逐步恢复,但仍将保持一定的收紧状态。

“IPO门槛的提高,有助于筛选出更具竞争力和成长潜力的企业进入市场,伴随着国务院印发新国九条,相信A股市场将以强监管、防风险、促高质量发展为主线,IPO生态将迎来变革,新国九条提出加大发行承销监管力度,强化新股发行询价、定价、配售各环节监管,整治高价超募、抱团压价等市场乱象。”汤哲辉说道。

德勤中国资本市场服务部上市业务主管合伙人纪文和也指出,A股市场新股整体发行速度放慢应该为暂时性的,市场期待投资者将可选择更多高素质的上市申请人和发行人,并带来更理想的投资回报,为经济带来更丰盛的贡献。

展望2024年全年,德勤预计,A股市场将会有115至155只新股上市融资大约1390亿元至1660亿元人民币。上海及深圳主板将会有25至35家公司新上市融资740亿元至840亿元人民币,而创业板以35至45只新股融资300亿元至370亿元人民币紧随,预计上海科创板会有20至25只新股上市融资280亿元至350亿元人民币,另有35至50只新股会于北交所上市融资70亿元至100亿元人民币。

更多内容请下载21财经APP

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com