21世纪经济报道记者董鹏 成都报道 中资企业在国外布局的锂资源,遭遇密集阻击。

继智利SQM“公私合营”事件后,赣锋锂业在墨西哥的锂黏土资源也面临当地政府国有化的问题。

6月24日晚间,赣锋锂业公告,公司旗下控股子公司上海赣锋、Bacanora、Sonora就墨西哥颁布的一系列法律法规及相关举措向ICSID(国际投资争端解决中心)提请仲裁程序,这些法律法规及相关举措有效地将锂资源国有化,影响了项目的运营,并导致墨西哥子公司持有的矿产特许权被取消。

近日,赣锋锂业收到ICSID的邮件,确认仲裁案件已被正式登记,且ICSID在其官方网站上公告了仲裁相关信息。

国外加强自身锂资源管控的同时,国内锂盐行业却处于明显的供给过剩当中,近期锂盐社会库存不断创出历史新高。

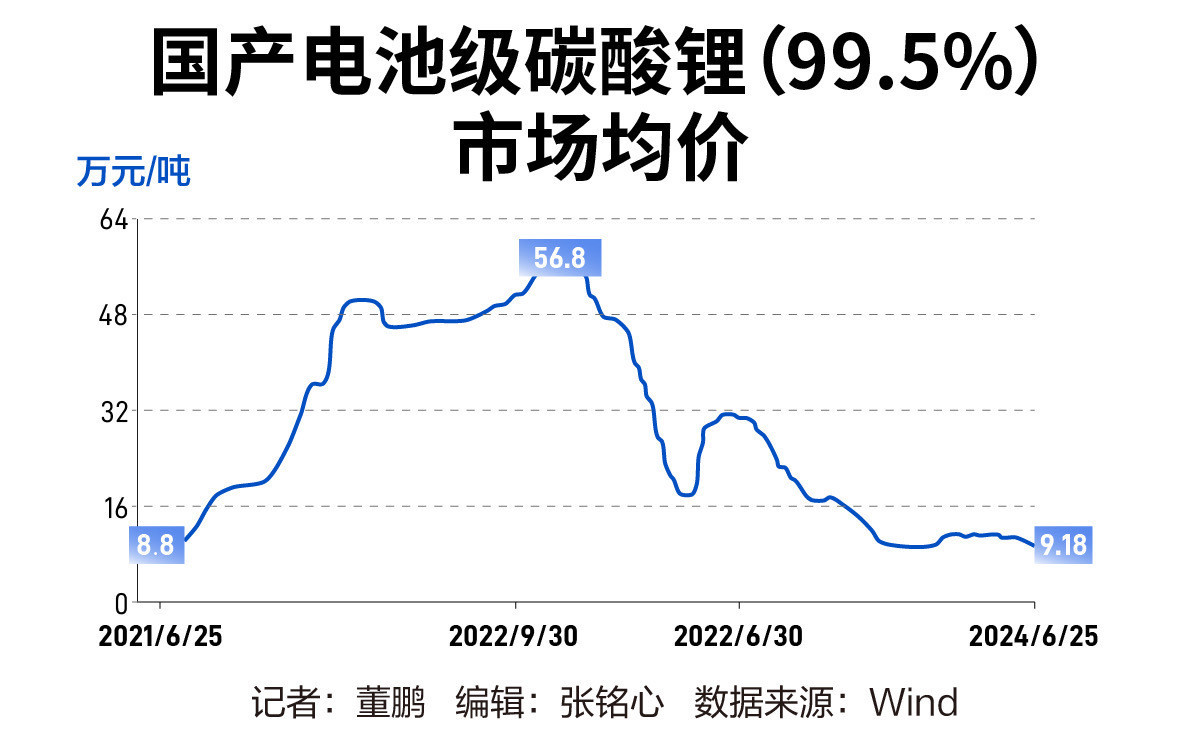

这使得锂产品价格一路下跌。6月25日,即将进入交割月的碳酸锂期货2407合约盘中跌幅一度超过4%,最低跌至8.6万元/吨。

现货市场同步走低,当日国产电池级碳酸锂市场均价为9.18万元/吨,部分第三方市场机构的报价则是来到了8.8万元/吨,逼近三年前锂价起涨前的水平。

行业、企业层面的双重冲击之下,赣锋锂业股价已经跌破28元,不足2021年周期高点时的零头。

出海“维权”频现

截至目前,至少有5家中资企业的国外锂资源面临威胁。

最早是在2022年11月,加拿大创新、科学和工业部在其政府网站上发出声明,要求中矿资源、盛新锂能、藏格矿业三家中国公司剥离其在加拿大的资产。

最终,中矿资源、盛新锂能将其持有的加拿大公司股权进行出售。藏歌矿业则在定期报告中表示,“藏格矿业投资(成都)有限公司有意但仍无法在期限内剥离投资,已书面请求延长至2024年4月30日。”

紧接着,就是持续发酵并引起广泛关注的智利SQM“公私合营”事件。

SQM与智利国家铜业公司签署合伙协议,双方计划成立合资公司,以开发SQM目前从智利生产促进局租赁的阿塔卡马盐湖地,主要负责开采及生产锂、钾及其他产品的活动和后续销售。“预计从2031年开始,SQM不再拥有其智利阿塔卡马核心锂业务的控制权”,天齐锂业曾公告称。作为SQM的第二大股东,天齐锂业投资回报、参与SQM公司治理权益也会因此受到影响,甚至不排除对该笔投资计提减值准备的可能。

再到赣锋锂业的墨西哥锂黏土项目,国内锂业公司在美洲的资源布局和投资,受到当地政策变动风险的大幅增加。赣锋锂业官网显示,Sonora锂黏土项目位于墨西哥的索诺拉州,其提锂工艺兼具矿石提锂以及盐湖提锂的优点,既能够以类似矿石提锂的速度在短时间内完成提锂过程,也能够以类似卤水提锂的成本以较低成本完成提锂。该项目,总锂资源量为约合882万吨碳酸锂当量,预计一期产能为2万吨氢氧化锂。

2023年8月,墨西哥矿业总局向赣锋锂业在墨西哥子公司,发出取消其子公司在墨西哥持有的Sonora锂黏土项目的9个矿产特许权的决议通知。收到通知后,上海赣锋及墨西哥子公司向墨西哥经济部提起行政复议,对上述决议提出质疑。同年11月,当地经济部维持了其矿业总局的决定。

到今年1月, 墨西哥子公司向TFJA(行政司法联邦法院)提交行政诉讼申请,要求撤销9个特许权的取消决议,该行政诉讼申请已由TFJA受理。

“墨西哥经济部作出的维持原墨西哥矿业总局发出的取消矿业特许权的决定根据墨西哥法律并非最终结果,结果将最终由墨西哥行政司法联邦法院作出判决。”赣锋锂业董事长李良彬今年4月业绩说明会上曾表示。

或许,赣锋锂业的“维权”可能并不顺利,这才有了今年5月再次向国际投资争端解决中心提出仲裁请求的一幕。

触底遥遥无期

与国外加强锂资源管控矛盾的是,当前全球锂行业依旧处于低谷,从期货到现货,再到二级市场均无止跌迹象。

包括美国雅保、智利SQM、赣锋锂业和天齐锂业在内的锂业巨头,当前股价较2022年的高点普遍下跌超过70%,本周“锂业双雄”的股价依旧在刷新本轮下跌周期以来的新低。

就行业盈利情况来看,除了少数可以实现原料高度自给的矿石提锂龙头,以及天生具备成本优势的盐湖提锂企业能够实现盈利外,整体成本、产品价格倒挂现象也较为普遍。

尤其是近期锂价的加速下跌,再次对行业利润空间构成挤压。截至6月25日,即将进入交割月的碳酸锂期货2407合约盘中跌幅一度超过4%,最低跌至8.6万元/吨。

现货市场价格同步走低,富宝锂电、mysteel等机构追踪的电池级碳酸锂现货价格当天也已经跌破9万元/吨。

上述价格,已经十分接近年初各家机构预计的7万~8万元/吨的年度价格波动下限。

值得注意的,如果锂盐跌至7万元,部分待开发的新增锂矿项目利润已经十分微薄,甚至是无利可图。而对于上述国内锂价的进一步下跌,部分机构此前已有预判。

根据交易规则,LC2407第十四个交易日结算时起(6月21日),持仓限额将下降至1000手,本月最后一个交易日(6月28日)结算时起单位客户持仓限额下降至300手,个人客户持仓不得进入交割月。

“碳酸锂的弱现实从5月就开始兑现,近期产业也没有大利空,需求走弱也在正常预期内,但盘面表现更为剧烈,除了基本面的原因,LC2407主力换月限仓有推波助澜之力。”中粮期货6月25日指出,临近限仓,多头平仓加速盘面下跌,且带动全合约下跌。

对比各个月份的期货合约,也可以看出当前呈现“近弱远强”的格局。截至6月25日收盘,LC2411合约的结算价,要较LC2407合约升水近5000元/吨。

现货市场的情况也不乐观,6月中旬碳酸锂跌破10万元价位时,上海有色统计的社会库存数据曾经达到9.6万吨。

短短半个月时间,上述库存数据如今已经再次累积至10.3万吨左右。阶段性的供给过剩加剧,也为锂价的进一步下跌贡献了新的素材。

对此部分产业人士和机构认为,上述LC207合约换月完成后,或者是“金九银十”旺季会对锂价带来一些转机。不过,需要指出的是,碳酸锂作为基础原材料,在供需关系未发生实质性好转前,其价格运行趋势很难有所改变。

上海有色也指出,“今明两年是上游锂矿和盐湖产能放量大年,供应大幅增加提供较强压力,碳酸锂企稳反弹动力不足。”

在需求端无法复制2022年高增速的市场环境下,还需要整个行业的供给端做出更大改变,方能扭转颓势。

更多内容请下载21财经APP

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com