近日,多家机构因在新股网下询价过程中存在违规行为被“点名”。4月7日,深交所连发4篇公告,直指4家机构在参与首次公开发行股票网下询价过程中存在的违规行为。同日,据中证协公告,另有一家私募上海珠池资产管理有限公司(以下简称“珠池资管”)因违反首次公开发行证券网下投资者管理规则被列入限制名单。值得注意的是,上述被“点名”机构中不乏百亿私募。有业内人士表示,监管部门对新股网下询价过程存在违规行为加大惩处力度表明了对市场秩序和公平性的重视。提升新股发行质量是未来趋势,私募及各机构应加强对相关法律法规和监管要求的了解,确保在参与新股网下询价过程中的合规性。

多家私募同日被“点名”

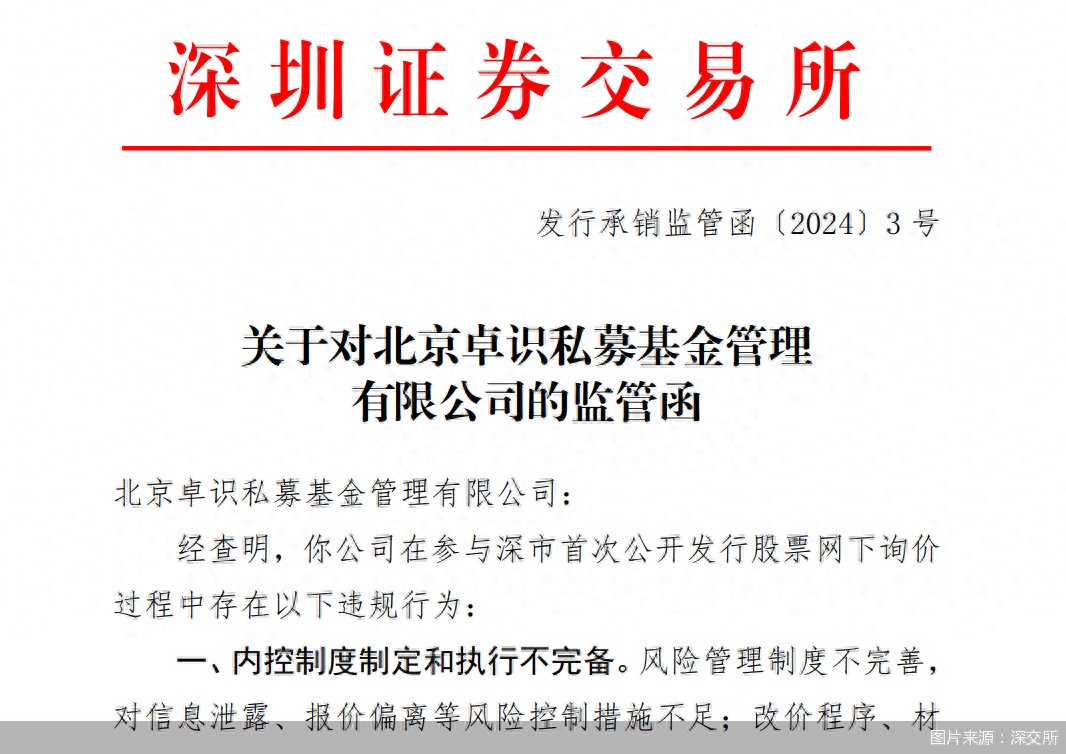

4月7日,据深交所公告,4家机构因在参与首次公开发行股票网下询价过程中存在违规行为而被出具监管函,涉及机构包括前海人寿保险股份有限公司、北京卓识私募基金管理有限公司(以下简称“卓识私募”)、嘉实资本管理有限公司、广东天创私募证券投资基金管理有限公司(以下简称“广东天创私募”),其中2家为私募机构,其余2家则分别为公募子公司以及保险机构。

值得一提的是,上述被“点名”机构中不乏百亿私募。据中基协数据,卓识私募成立于2016年4月,在管规模已达百亿元以上。而其被深交所发函的原因包括风险管理制度不完善,对信息泄露、报价偏离等风险控制措施不足;改价程序、材料存档要求不明确。同时,卓识私募存在新股询价业务相关内部制度的制定审批流程、估值研究不深入,定价依据不充分等情形。

整体来看,上述4家机构均被深交所指出存在内控制度制定和执行不完备、估值研究不深入、定价依据不充分的问题。深交所要求,上述机构于收到决定书之日起一个月内提交整改报告。此外,对于广东天创私募,深交所表示,将就其整改情况约见问询公司合规负责人、新股业务负责人。针对最新整改情况,北京商报记者发文采访上述机构,但截至发稿未收到回复。

在上述4篇公告齐发的同日,中证协也发布公告称,对在专项检查中发现的存在《首次公开发行证券网下投资者管理规则》第四十一条规定禁止性情形的网下投资者列入限制名单。具体来看,珠池资管自4月8日起至10月7日期间被列入限制名单,其所管理的配售对象均不得参与上交所和深交所主板、科创板、创业板首次公开发行证券项目以及北交所股票公开发行并上市项目的网下询价和配售业务。中基协数据显示,珠池资管成立于2014年9月,管理规模在50亿至100亿元之间。

“对于被列入限制名单的私募而言,这一限制将对相关机构的业务开展产生直接影响。对于其他私募机构而言则有警示意义,即必须严格遵守相关监管规定,确保在参与新股网下询价过程中的合规性,以避免类似的监管处罚。”科方得智库研究负责人张新原直言。

机构需建立健全内部制度和流程

事实上,近年来监管多次发声关注首次公开发行证券网下投资者管理。据2023年2月发布的《首次公开发行证券网下投资者管理规则》第四十一条明确,网下投资者或其管理的配售对象在参与首发证券网下询价和配售业务时,不得存在报送信息虚假记载、误导性陈述或者重大遗漏;使用他人账户、多个账户报价;委托他人开展首发证券网下询价和申购业务;与发行人或承销商串通报价等情形。

中国证监会2024年3月发布的《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》也曾强调将优化发行承销制度,强化新股发行询价定价配售各环节监管,从严监管高定价超募,以提升中小投资者获得感。

在张新原看来,监管部门对新股网下询价过程存在违规行为的惩处力度也表明了监管部门对于市场秩序和公平性的重视。私募及各机构应加强对相关法律法规和监管要求的了解和遵守,确保在参与新股网下询价过程中的合规性。具体而言,建议加强私募内部管理和风险控制,建立健全内部制度和流程,确保参与询价过程的人员具备相关专业知识和技能,避免因操作不当或违规行为导致监管处罚。同时,还应加强与其他机构的沟通和合作,共同维护市场秩序和公平性。

财经评论员郭施亮也指出,被采取书面警示可能会影响私募机构的形象,对其募集资金行为也会构成影响。提升新股发行质量是未来发展趋势,提升违规成本、加强对新股网下询价过程存在违规行为的惩处力度,有利于引导新股定价合理性、提升新股发行质量,保障投资者的利益。

北京商报记者 刘宇阳 郝彦

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com