出品 | 子弹财经

作者 | 王亚静

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

登陆港股之后,易点云(02416.HK)的首份年度财报终于出炉。

2023年,企业实现收入12.71亿元,同比下滑7.4%;年内亏损9.01亿元,同比扩大47.3%;经调整净利润1521.3万元,同比下滑88.7%。

(图 / 易点云财报)

在资本市场,易点云的滑落速度亦不遑多让。Wind数据显示,截至4月5日,易点云报收2.73港元/股,较巅峰时期下滑超80%。

这样的表现实难和企业曾经的“光环”联系在一起。登陆港交所之时,易点云被称为“办公云第一股”,背后更是站着雷军的顺为资本、俞敏洪的洪泰基金等投资方。

易点云联合创始人兼首席运营官张斌曾在上市演讲中豪言:“企业IT服务这条赛道很长,我们这群人的志向并不想止步于此,我们想要把易点云带到更加美好、更加令人向往的星辰大海。”

万万没想到的是,上市第一年,易点云不仅没有奔向“星辰大海”,反而直接遭遇“滑铁卢”。

Wind数据显示,易点云2020年至2022年一直保持着增长态势的营收,在2023年直接“变脸”,转入下滑通道。不仅如此,2023年这一年,企业的净利润亏损额更是达到了近5年来的最高值。

短短一年时间,易点云为何沦落至此?

1、业绩“变脸”,经调整净利暴跌超8成

3月28日收盘之后,易点云发布了2023年财报。

2023年5月,易点云正式登陆港交所,这也意味着,这份财报是企业上市后交出的第一份年度财报。

在这份极其重要的财报中,易点云直接上演了一场“变脸秀”。

财报显示,2023年,企业实现收入12.71亿元,同比下滑7.37%,这和上市前的表现大相径庭。

(图 / Wind(单位:亿元))

Wind数据显示,2020年-2022年,易点云的营收增速分别为28.58%、45.57%、15.89%,一直保持着增长。

而营收下滑的背后,是易点云支柱业务的全面受阻。

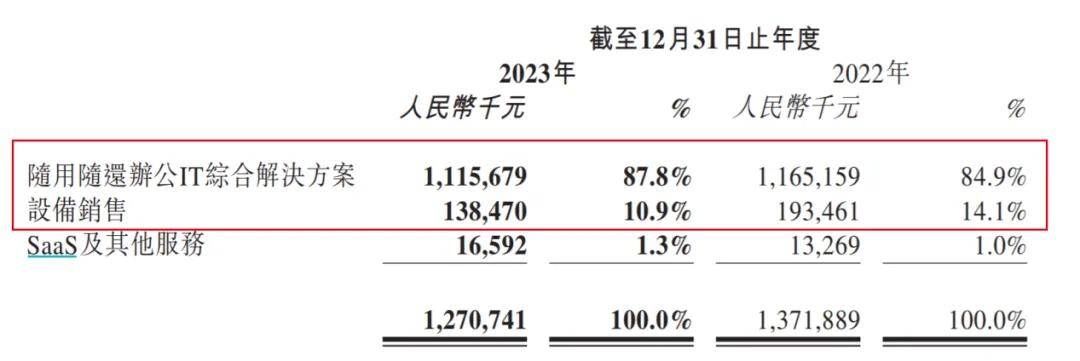

2023年,贡献8成以上收入的随用随还办公IT综合解决方案收入为11.16亿元,同比减少4.2%。对此,易点云解释,主要由于整体经济情况不佳,中小企业经营承压,选择了更老机龄的设备。

(图 / 易点云财报)

与此同时,由于设备销售台量减少,企业2023年的设备销售收入同比下滑28.4%至1.38亿元。

营收下探之后,易点云的亏损也到了一个新的高度。

2023年,企业年内亏损9.01亿元,较2022年扩大47.3%;经调整净利润(非国际财务报告准则计量)也一改增长态势,同比大跌88.7%至1521.3万元。

(图 / Wind(单位:亿元))

若将这份业绩放在时间轴上来看不难发现,自易点云披露2019年财务数据以来,2023年的亏损额达到了历史最高点。

Wind数据显示,2019年至2022年,企业的年内亏损分别为2.55亿元、0.88亿元、3.48亿元、6.12亿元。

上市后的第一次“期末大考”,易点云交出的成绩单实难令人满意。

2、现金流岌岌可危,融资成本居高不下

相比于营收、利润的下滑,易点云更亟待解决的是资金链困局。

此前在港股IPO时,易点云募资净额约为9700万港元。这些资金对于极度渴求现金流的易点云来说,或许只能算是“杯水车薪”,其面临的现金流压力仍然不容小觑。

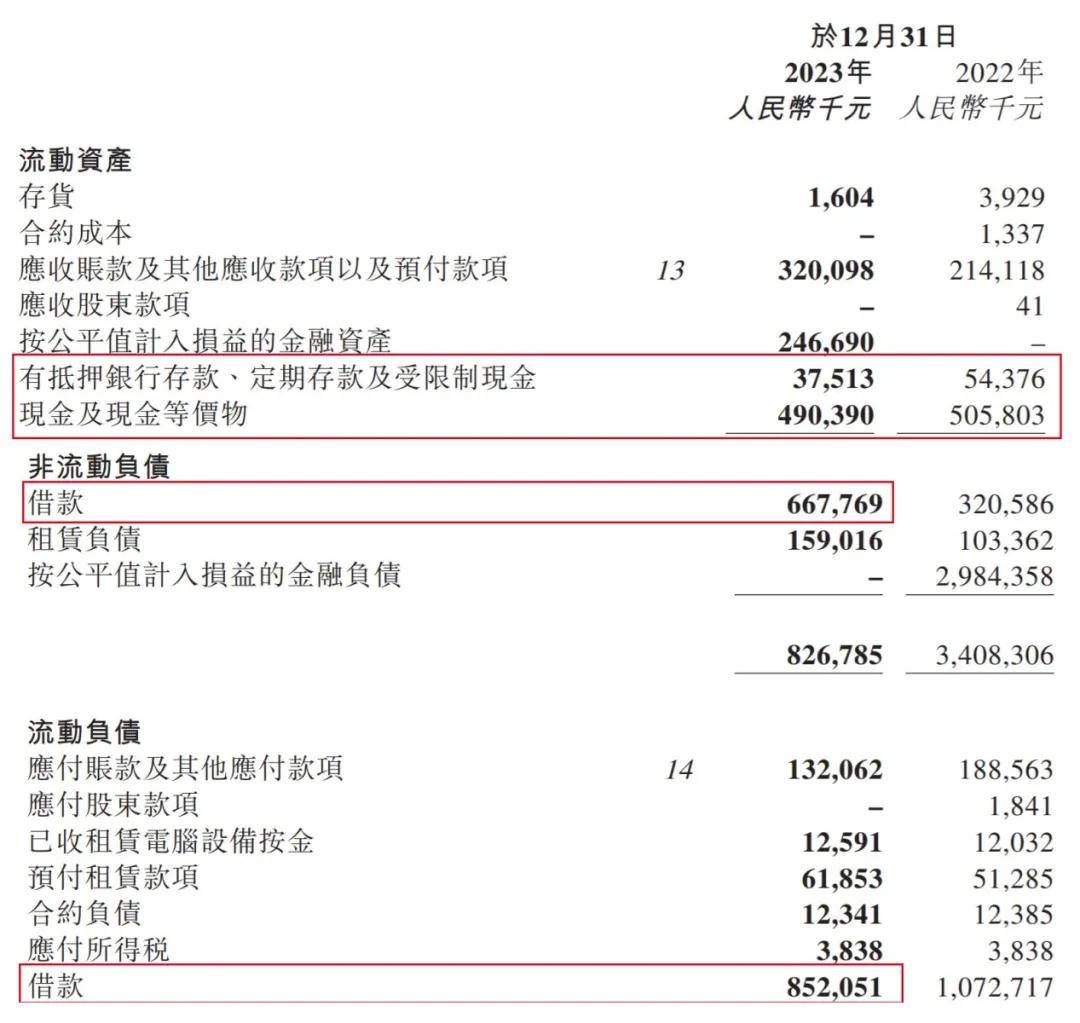

财报显示,截至2023年12月31日,公司的现金及现金等价物为4.90亿元,而短期借款已经高达8.52亿元,即便加上企业的有抵押银行存款、定期存款及受限制现金3751.3万元,流动资金也无法覆盖短期借款。

(图 / 易点云财报)

除此之外,易点云还有长期借款6.68亿元,合计超15亿元的借款已经是压在易点云身上的一座大山。

不仅如此,高额的借款还为易点云带来了沉重的利息负担,因为企业的融资成本一直居高不下。

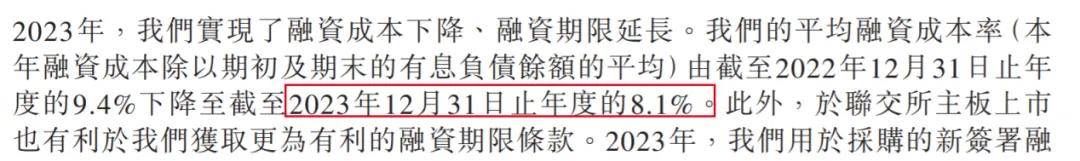

财报显示,2023年,易点云的的平均融资成本率达到8.1%,虽较2022年的9.4%有所下滑,但和当前的LPR(贷款市场报价利率)数据相比仍然相差悬殊。

(图 / 易点云财报)

中国人民银行授权全国银行间同业拆借中心公布,2024年3月20日LPR为:1年期LPR为3.45%、5年期以上LPR为3.95%,均与上月持平。

若以此来计算,易点云的融资成本是LPR的两倍之多。

除了需要支付高额的借款利息,不断累积的负债也催高了企业的负债率。

于2023年12月31日,易点云的资本负债比率(根据借款、租赁负债及应付债券总额除以权益总额计算)为150.7%。

一般来说,资本负债比率越高,说明公司更多的是依靠贷款或公司债等有息负债的方式来募集资金,也说明企业面临的债务压力越大。

反过来看,易点云的融资成本为何如此之高,由此也可窥一二。

3、股价暴跌8成,押宝AI有戏吗?

其实,易点云成立时间并不算长。

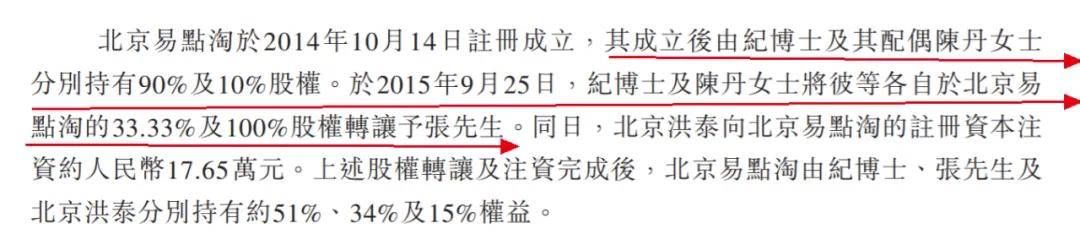

2014年,纪鹏程和妻子陈丹设立了易点云的主要附属公司北京易点淘。2015年9月,张斌收购了纪鹏程33.33%和陈丹100%股权,进入北京易点淘。

(图 / 易点云招股书)

在此之后,易点云吸引了众多投资者加入。IPO前,易点云共获得了八轮融资,投资方包括洪泰基金、顺为资本、考拉基金、源码资本、GIC等。

其中,洪泰基金在易点云天使轮时就已加入,并在B轮和C轮融资中持续加码,顺为资本从A轮跟投到C轮,源码资本投资了三轮,是第一大外部投资机构。

(图 / 易点云招股书)

而这些投资方都来头不小。据了解,洪泰基金是俞敏洪和华泰联合证券前董事长盛希泰共同创立,顺为资本背后则是小米集团创始人雷军,而源码资本也曾吸引了字节跳动创始人张一鸣、美团创始人王兴、理想创始人李想等资本大佬加入。

如此强有力的投资方,也没有阻挡住企业的股价“崩塌式”下滑。2023年5月25日,易点云登陆港交所,发售价10.19港元/股,上市后不久上涨到峰值15.78港元/股,截至今年4月5日收盘时,股价仅剩2.73港元/股,股价已经跌超80%。

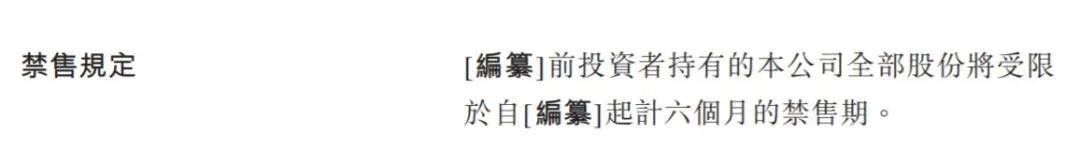

按照规定,投资方持有的股票禁售期是上市之后6个月时间。这也意味着,2023年11月就是这些股票的解禁期。若这些投资方一旦抛售股票离场,企业的股价势必将承压。

(图 / 易点云招股书)

无论是股价,还是业绩,都迫切需要易点云来注入更多信心。于是,易点云将目光放在了AI之上。

在财报中,易点云明确将进一步发展AI的新业务。2024年2月,公司与微软在中国的授权经销商信诺时代订立战略合作,根据协议,就信诺时代获授权经销的微软Azure OpenAI产品矩阵和解决方案的市场扩展形成全面战略合作。

目前,易点云基于微软Azure OpenAI GPT产品,通过技术拓展升级,打造了更适合中小企业的GPT+产品,但这个产品究竟带来了多少效益,易点云却并未谈及。

诚然,自ChatGPT横空出世以来,AI赛道就异常火热,吸引下场的企业数不胜数。但众所周知,AI的发展尚未形成完整的闭环,“烧钱”、难盈利是这个行业最大的特征,而资金恰是易点云最大的短板之一。

接下来,要想走得长远,易点云不仅要讲好“新故事”,还得实打实地提升业绩。

*文中题图来自:摄图网,基于VRF协议。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com