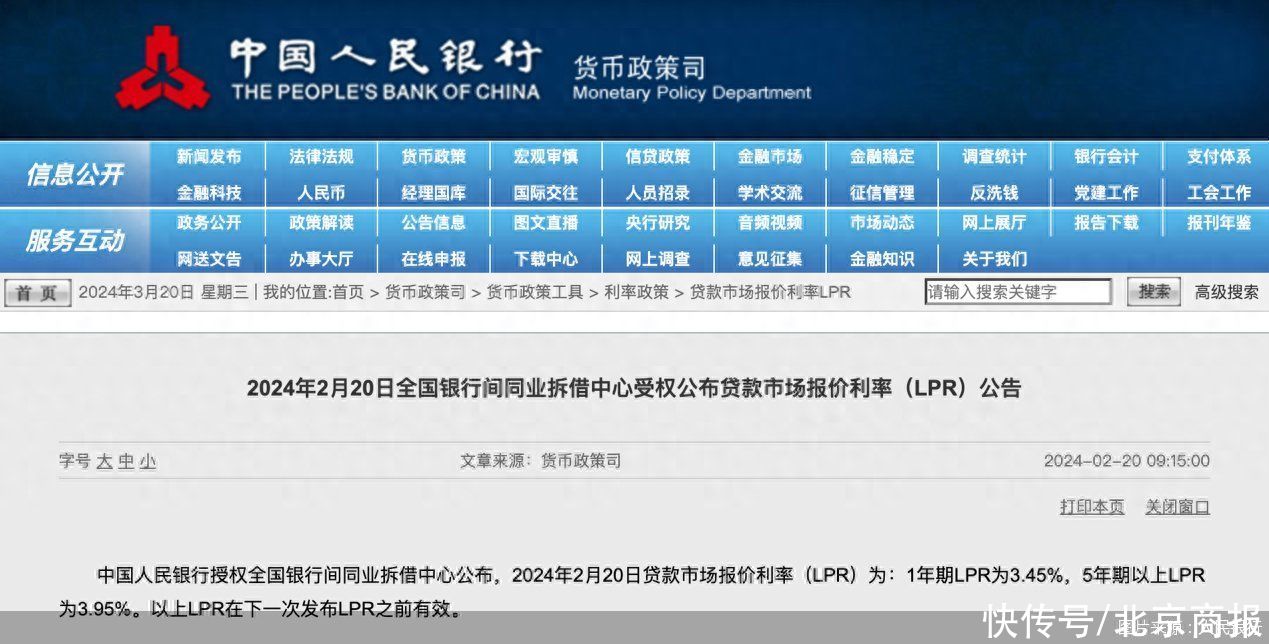

新一期贷款市场报价利率(LPR)如期出炉。3月20日,中国人民银行授权全国银行间同业拆借中心公布,2024年3月20日LPR为:1年期LPR为3.45%,5年期以上LPR为3.95%。以上LPR在下一次发布LPR之前有效。

两大LPR报价均与前值持平,整体符合市场预期。在分析人士看来,3月LPR保持不变主要受当月中期借贷便利(MLF)利率不变影响,另外商业银行净息差延续承压、银行市场化负债成本小幅上行,短期内降息、降准的必要性均有所下降,但后续仍有下行空间。

LPR“按兵不动”

符合市场预期

在2024年2月进行LPR报价时,中国人民银行对LPR进行了非对称下调,其中1年期LPR报3.45%,与前值保持一致。而5年期以上LPR报3.95%,单月下行25基点,创下历史最高纪录。

另一方面,3月15日,人民银行进行3870亿元1年期MLF操作,中标利率维持2.5%不变,整体实现平价缩量。而这也是2022年底以来MLF第一次缩量续作。

2月LPR大幅调降后,叠加当月MLF利率维持不变,市场普遍预期3月LPR报价将持平前期。谈及3月LPR报价持平前期的原因,中国民生银行首席经济学家温彬分析称,LPR报价由MLF利率+加点形成,MLF利率作为LPR报价的锚定利率,其变动会对LPR产生直接有效的影响。在稳汇率外部压力和国内经济企稳向好迹象显现等考量下,3月MLF实现“平价缩量”续作,也使得本月LPR报价调降的概率大幅降低。

除了MLF外,2月公开市场还有年内第一次降准正式落地,向市场释放约1万亿元的长期流动性,本次下调后,金融机构加权平均存款准备金率约为7%。仲量联行大中华区首席经济学家庞溟认为,本月LPR按兵不动、静待前期货币政策发力显效,符合市场预期。

另一方面,LPR调降与否,也与市场需求密切相关。根据人民银行公布的2024年2月金融统计数据报告,2024年前两个月人民币贷款增加6.37万亿元,同期人民币存款增加6.44万亿元,社会融资规模增量累计为8.06万亿元。

在光大银行金融市场部宏观研究员周茂华看来,LPR利率调整需要反映自身资金成本、市场供求、风险溢价等因素。2024年前两个月金融数据理想,实体融资平稳增长,内需稳健修复,同样使得本月LPR报价基准按兵不动,这一走势符合市场预期。

净息差延续承压

削弱报价行下调LPR动力

值得一提的是,LPR是由指定的报价银行根据当月本行对最优质客户的贷款利率,在MLF执行利率上加点形成,以更好地反映市场供求的变化。因此,商业银行也是影响LPR报价的重要因素。从市场分析来看,影响LPR走势的另外两大因素主要集中在银行意愿方面。

监管部门持续引导社会融资成本稳中有降,商业银行净息差受到考验。根据《2023年第四季度中国货币政策执行报告》,2023年12月新发放企业贷款加权平均利率为3.75%,从银行息差水平看,2023年末商业银行净息差已经下降至1.69%,达到历史最低水平。

“2月5年期以上LPR报价实现大幅下调,银行净息差延续承压,LPR报价短期无再度下调的空间。”温彬如是说道。温彬指出,LPR报价大幅下调及后续重定价效应,容易形成诸多超低利率贷款,会进一步加大银行息差收窄压力,影响银行经营稳健性。伴随贷款利率继续下行,息差下行趋势预计延续,低利率、低息差将成为常态。在此背景下,银行进一步调降LPR的空间也在大幅缩窄。

同时,3月流动性虽总体稳健偏松,但仍有一季度信贷投放维持相对高位、地方债发行有望加速等因素的扰动。在降杠杆、防空转等多重诉求下,近期人民银行逆回购持续缩量,每日逆回购维持在100亿元左右的低量操作。受此影响,资金利率小幅上行,3月20日,DR007报1.86%,近期银行市场化负债成本小幅上行。

温彬指出,考虑到3月存单到期量较大增加发行需求,流动性短期可能逐步回归中性以及资本新规考核减弱投资需求等因素影响,存单利率也存在一定上行动力,进一步削弱了报价行下调LPR报价加点的动力。

庞溟认为,从银行的主观意愿上看,最新的1—2月国民经济各主要指标均出现好于预期、强于季节性的加速增势,说明前两个月国民经济的企稳回升不只是恢复性的增长,更有持续向好、全面改善、供需平衡的积极变化。在这种情况下,市场对经济回升向上的预期持续升温,银行主动降低LPR报价的积极性也有所减弱。

短期降息、降准必要性下降

但后续仍有空间

从市场表现及现行LPR报价来看,业内普遍认为短期内LPR利率下行受限。当前政策利率持稳,但后续政策性降息的必要性仍在。

早前,在两会经济主题记者会上,人民银行行长潘功胜表示,“目前我国银行业存款准备金率平均在7%,后续仍然有降准空间”“价格上继续推动社会综合融资成本稳中有降”,也被认为是向市场释放了信号。

庞溟指出,为了更好地平衡好短期和长期、稳增长和防风险、内部均衡和外部均衡的关系,保持人民币汇率在合理均衡水平上的基本稳定,避免资金沉淀空转,并为其他主要经济体货币政策转向的时机与步伐等不确定性预留充足的政策空间,现阶段维持政策利率不变、多措并举继续促进社会综合融资成本稳中有降是合理的,且短期内降息、降准的必要性均有所下降。

“LPR保持平稳,但不妨碍国内金融进一步让利实体经济。”周茂华表示,一方面,从存款利率调降空间、货币政策空间充足、银行金融机构LPR改革潜力挖掘等,有助于银行平衡净息差压力与让利实体经济;但另一方面,国内偏积极财政与货币政策推动宽信用,消费和投资逐步回暖,银行存贷市场供需关系也在逐步变化将制约LPR利率下行。

在温彬看来,5年期以上LPR大幅调降后,贷款利率加快下行,并将带动整体利率中枢下移。在此背景下,也将倒逼政策利率相应跟进,以实现各类利率之间的协同联动。考虑到当前通胀整体低迷,实际利率仍处高位,不利于实体有效融资需求的修复,需要通过降息来进一步降低负债成本,扩大融资需求,激发主体活力。因此后续政策性降息的必要性仍在,若降准再度落地、政策利率调降,则会带动市场利率、LPR报价进一步下调。

庞溟预计,下一阶段政策将继续以积极的财政政策加力、提质、增效为主,稳健的货币政策将总量与结构并重,继续灵活适度、精准有效地优化调整信贷投向和信贷结构、合理配置信贷资源,助力促消费和扩投资,以通过发挥人民银行政策利率引导作用、完善贷款市场报价利率形成机制、落实存款利率市场化调整机制的组合拳,切实推动企业融资和居民信贷成本、市场利率继续下行,促使利率中枢、市场利率稳中有降,后续降息、降准仍有空间。

北京商报记者 廖蒙

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com