来源:直通IPO,文/王非

新“国九条”后,首个过会的IPO项目来了。而这也意味着,“海康系”即将收获一个芯片IPO。

5月31日,联芸科技(杭州)股份有限公司(下称:联芸科技)科创板IPO成功过会,计划募资15.20亿元。按照公开发行股票不低于本次发行完成后股份总数的10%计算,其发行估值最高将近152亿元。

需要注意的是,联芸科技于2023年2月更新的招股书显示,其计划募资20.49亿元。换言之,该公司募资额减少5.29亿元,缩水约34.80%,相应的发行估值也同步降低。

联芸科技募集的资金计划投向新一代数据存储主控芯片系列产品研发与产业化项目、AIoT信号处理及传输芯片研发与产业化项目和联芸科技数据管理芯片产业化基地项目。相较于2023年2月,其募资计划砍掉的正是“补充流动资金”的5.3亿元。

联芸科技成立于2014年,是一家提供数据存储主控芯片、AIoT信号处理及传输芯片的平台型芯片设计企业。目前,公司共有15款芯片产品量产,另有10款芯片产品正在研发中,其产品可广泛应用于消费电子、工业控制、数据通信、智能物联等领域。

上会稿显示,2021-2023年(下称:报告期),联芸科技芯片产品销售数量合计分别为3534.15万、3362.19万、4400.03万颗,复合增长率为 11.58%。

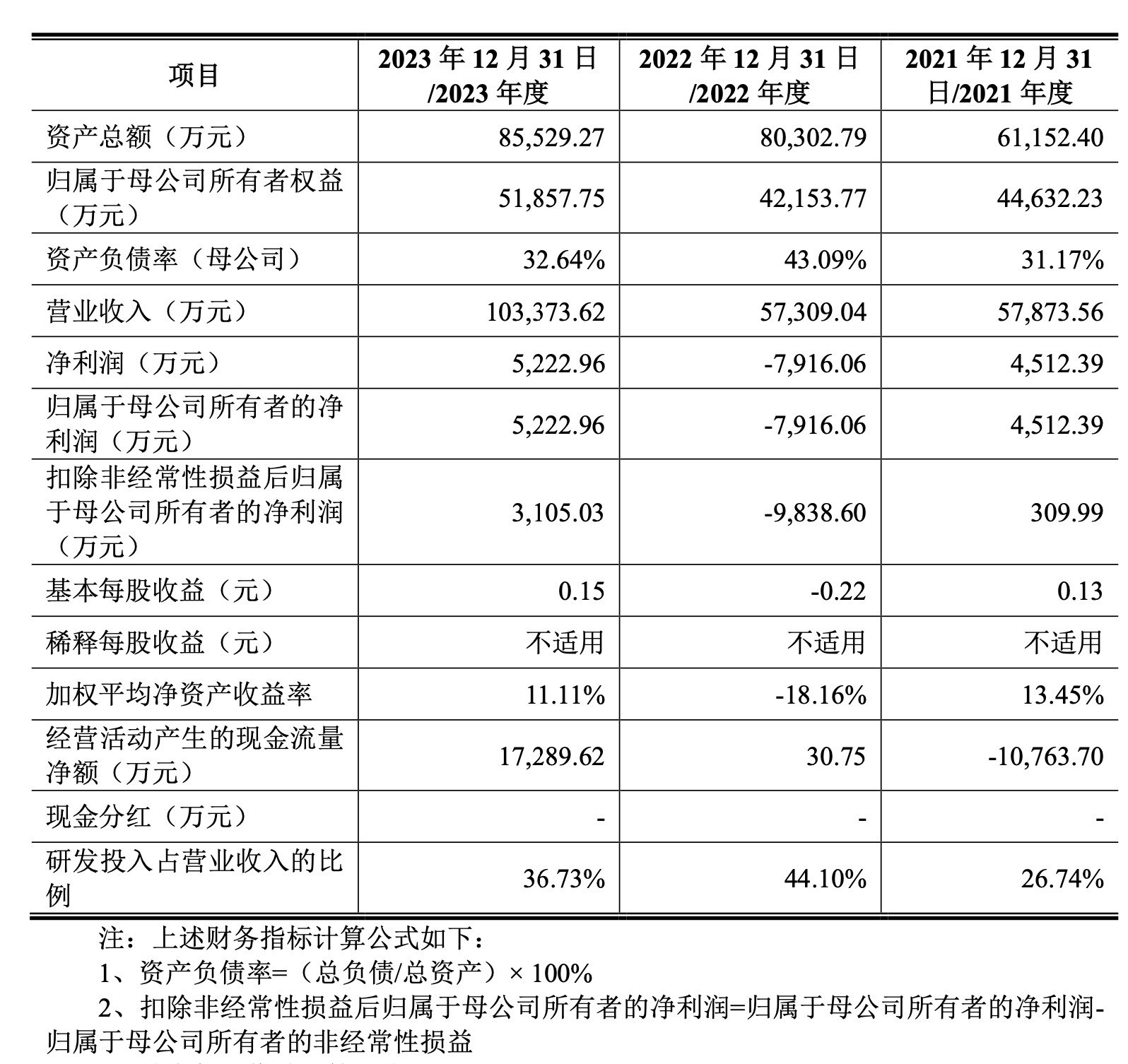

综合招股书和上会稿,2019-2023年,联芸科技的营业收入分别约为1.77亿、3.36亿、5.79亿、5.73亿、10.34亿元。2021-2023年,公司营业收入年均复合增长率为33.65%。

2019-2023年,联芸科技归母净利润分别约为-2586.16万、-400.66万、4512.39万、-7916.06万、5222.96万元;扣非归母净利润则分别约为-4383.95万、-3193.13万元、309.99万、-9838.60万、3105.03万元。

截至2023年12月31日,联芸科技未分配利润余额约为1.21亿元。

2019-2023年,联芸科技的研发费用分别约为0.81亿、1.00亿、1.55亿、2.53亿、3.80亿元,占营业收入的比例分别为45.93%、29.62%、26.74%、44.10%、36.73%,占比相对较高。

截至 2023年12月31日,联芸科技研发人员占总员工比例达到83.78%,在主营业务领域合法拥有50项中国境内发明专利和6项实用新型专利。

此外,联芸科技的存货账面价值分别约为0.96亿、0.55亿、2.20亿、4.03亿、1.83亿元,占流动资产的比例分别为28.33%、18.24%、43.11%、54.84%、24.88%。

值得一提的是,2019-2023年,联芸科技前五大客户收入占营业收入的比例分别为85.71%、86.33%、75.91%、76.11%、73.12%。

其中,客户E及其关联方一直是联芸科技第一大客户,销售金额占销售总额的比例高达31.36%、40.59%、38.44%、37.57%、30.73%。

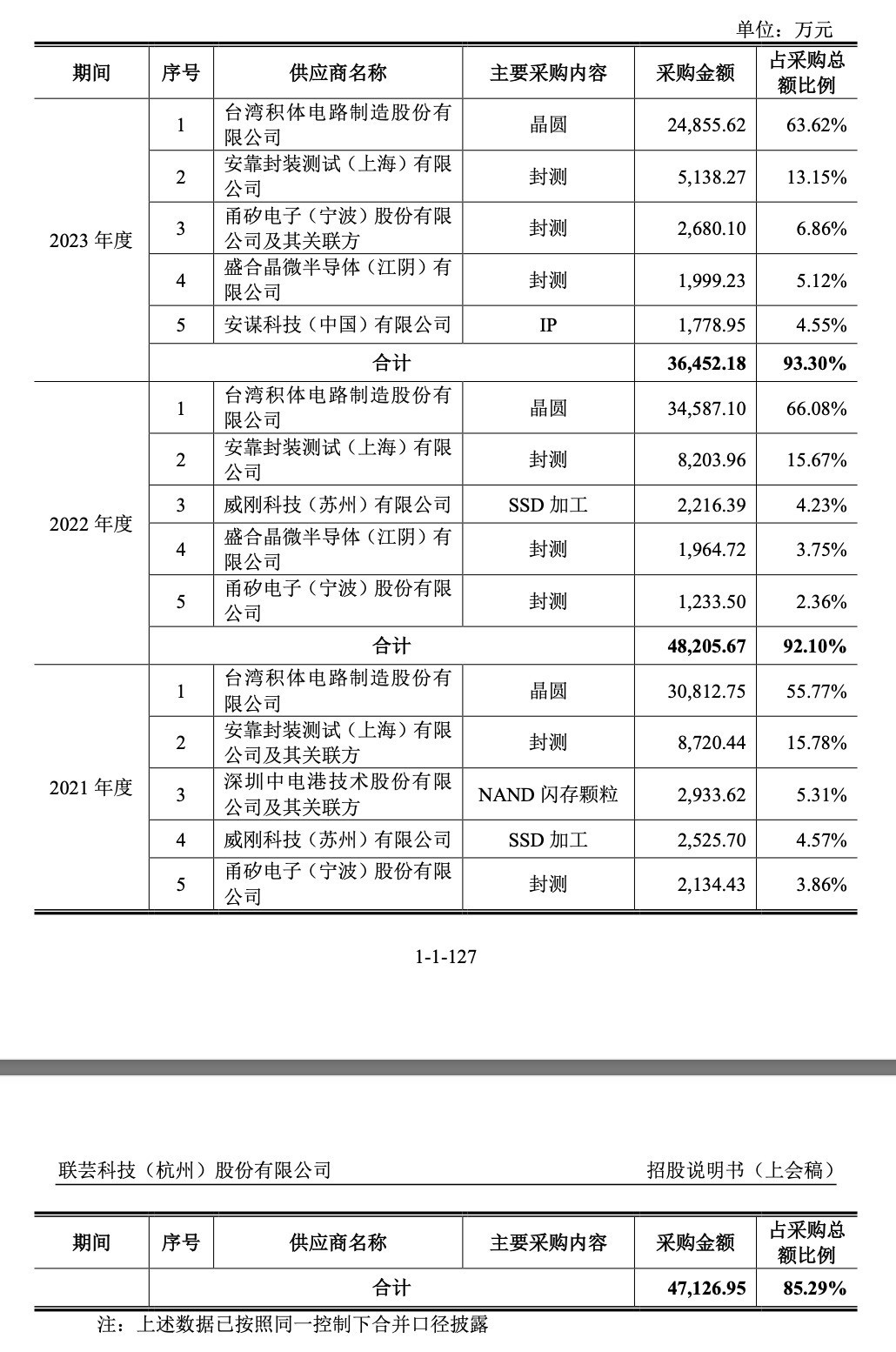

此外在供应商方面,2019-2023年,联芸科技向前五大供应商的采购金额分别约为9623.52万、1.56亿、4.71亿、4.82亿、3.65亿元,占各年度采购总额的比例分别为90.54%、89.39%、85.29%、92.10%、93.30,供应商较为集中。

其中,联芸科技晶圆的供应商为台积电,公司向台积电的采购金额占当年采购总额的比例分别为59.93%、45.71%、55.77%、66.08%、63.62%,采购占比较高。

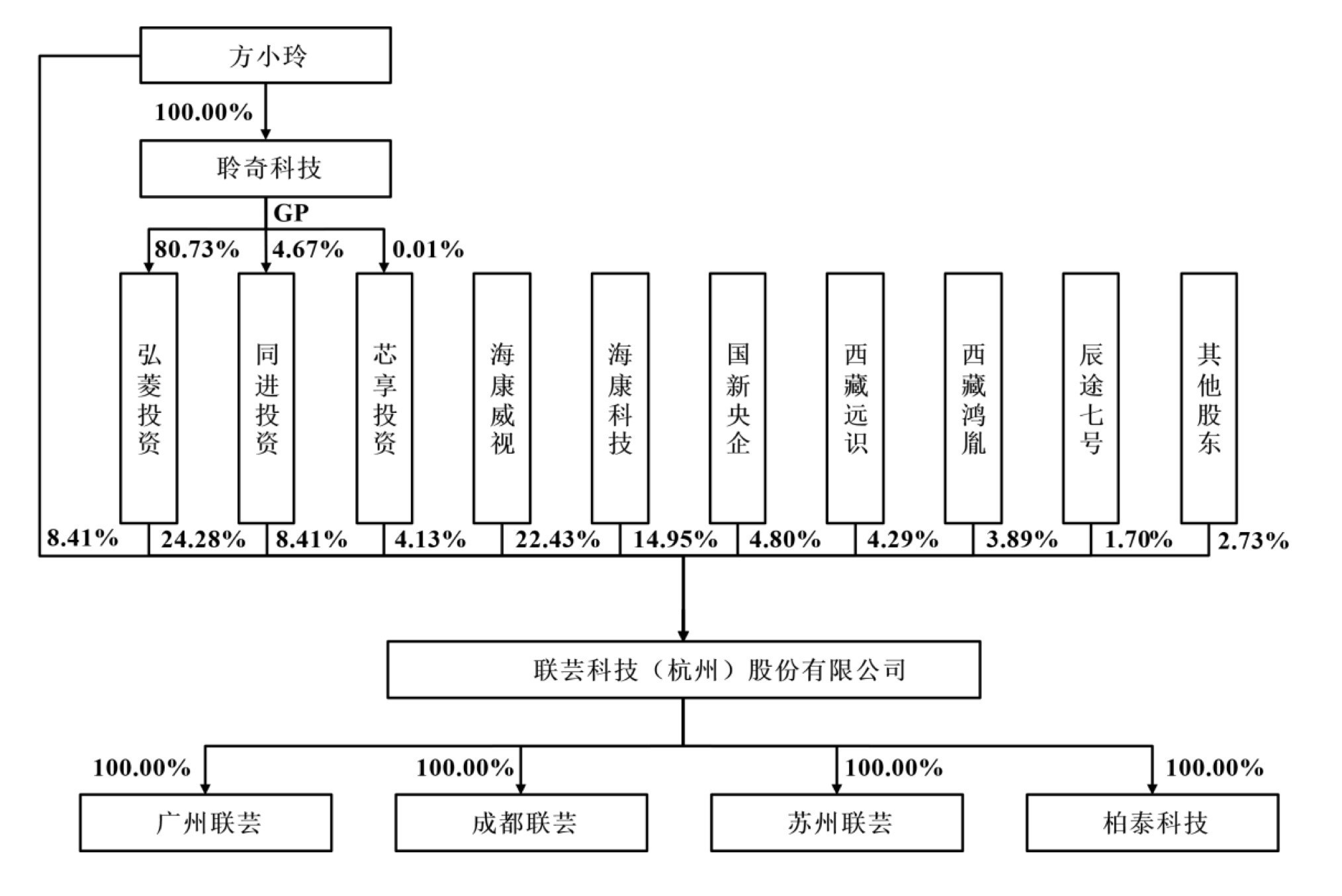

据悉,联芸科技创始人方小玲直接持股约8.41%,并通过其控制的持股平台弘菱投资、同进投资、芯享投资合计控制公司45.22%的股份,系公司实际控制人。

值得一提的是,联芸科技在成立后的第三年,就获得海康威视及其全资子公司海康科技的投资(工商变更发生于2017年4月)。

IPO前,海康威视和海康科技分别持有联芸科技22.43%、14.95%股份,分别为第二、第三大外部股东,“海康系”合计持股高达37.38%。

IPO后(按照发行1.2亿股计算),“海康系”合计持有联芸科技约28.04%股份。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com