中小银行再掀存款“降息潮”。

近日,《每日经济新闻》记者注意到,河南、陕西、云南、贵州等地多家中小银行密集发文宣布下调定期存款利率。涉及三个月、六个月、一年期、二年期、三年期等不同期限的存款产品,下调幅度从5个基点至45个基点不等。

光大银行金融市场部宏观研究员周茂华对记者表示:“近期部分中小银行调降存款利率是去年第三轮调降的延续,正是由于之前银行存款利率调降,央行超预期出台降准、结构性工具等,市场利率下移,为银行稳定负债和进一步让利实体经济拓展了空间。”

多家中小银行宣布下调存款利率

今年2月底,广西、吉林等地多家中小银行宣布下调存款利率。近期,河南、陕西、云南、贵州等地多家中小银行再次掀起存款“降息潮”,其中以农商行、村镇银行居多,下调幅度从5个基点至45个基点不等。

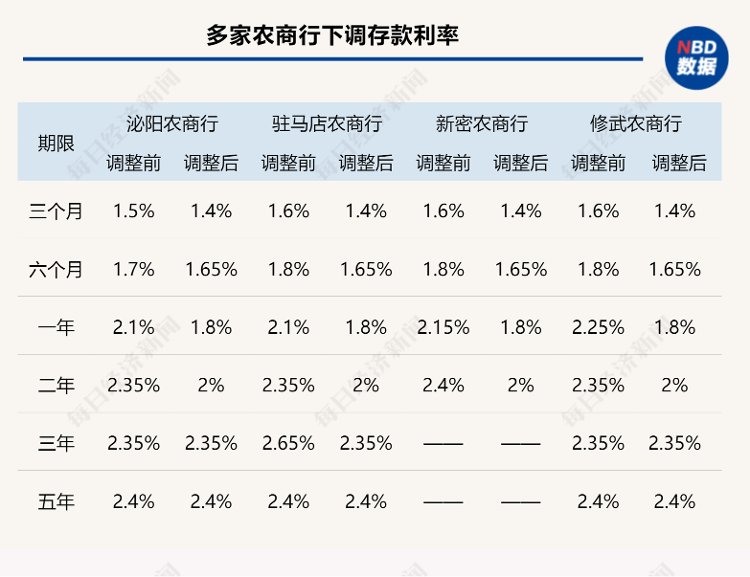

例如,河南泌阳农商行公告称,该行自2024年3月31日起,对三个月、六个月、一年期、二年期、三年期、五年期整存整取定期存款执行年利率进行调整。其中,三个月期产品下调10个基点至1.4%,六个月期产品下调5个基点至1.65%,一年期下调30个基点至1.8%,二年期下调35个基点至2%。三年期、五年期维持不变。

驻马店农商行公告显示,该行自2024年3月31日起,对三个月、六个月、一年期、二年期、三年期、五年期整存整取定期存款执行年利率进行调整。其中,三个月期产品下调20个基点至1.4%,六个月期产品下调15个基点至1.65%,一年期下调30个基点至1.8%,二年期下调35个基点至2%,三年期下调30个基点至2.35%。5年期维持不变,为2.4%。

新密农商行公告显示,自2024年4月1日起,该行将两年期存款利率由2.4%调整40个基点至2%。另外,一年期存款利率同步调降35个基点,调整后为1.8%。六个月和三个月的存款利率则分别由1.8%、1.6%下调15个、20个基点至1.65%和1.4%。

修武农商行此前公告,自2024年4月1日起,该行三个月、六个月定期存款分别下调20个、15个基点至1.4%、1.65%。一年期存款产品由此前的2.25%下调45个基点至1.8%。二年期的产品下调35个基点至2%。

除上述银行外,记者注意到,陕西柞水农村商业银行、云南石屏北银村镇银行、贵州德江长征村镇银行、博爱农商银行、广东普宁汇成村镇银行、鹤壁农商行等多家中小银行均于近日宣布,从3月末或4月初起调整定期存款利率。

周茂华认为,近期中小银行下调存款利率属于去年第三轮大行跟进调降,国内采取大中小型银行“梯次”调降存款利率,让市场充分消化存款利率调降影响,有助于维护存款市场正常竞争秩序。

存款利率仍有调降空间

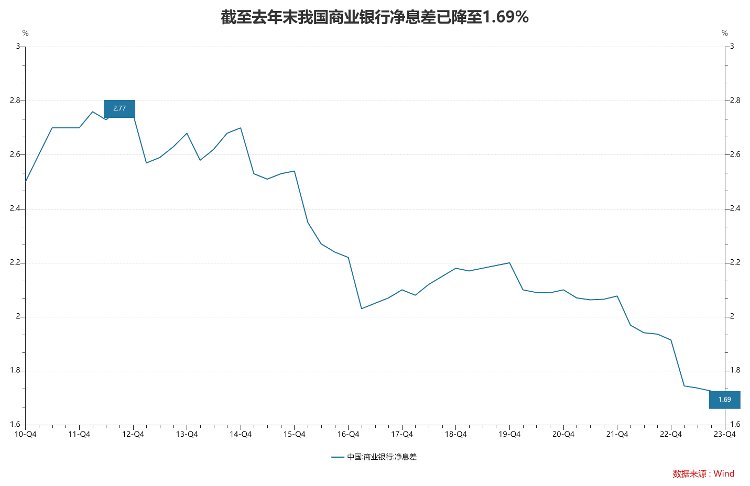

数据显示,截至2023年末,我国商业银行净息差已经下降至1.69%,首次跌破1.7%关口。从近期公布的上市银行年报看,上市银行净息差普遍出现下降,六家大型商业银行净息差降幅在16至31个基点。

招联首席研究员董希淼提到,根据各家银行年报信息,净息差下降的主要原因是,银行加大向实体经济减费让利力度,贷款市场报价利率(LPR)多次下降。虽然存款利率多次下降,但降幅低于贷款利率降幅。此外,存量首套房贷利率调整对大型商业银行净息差影响较大;而城商行、农商行受地方债务等问题影响,息差下滑压力也较大。

董希淼指出,2024年,在推动社会综合融资成本稳中有降的情况下,银行净息差可能还会下降。在这种情况下,下调存款利率、压降负债成本成为商业银行的共同选择。但不同的银行由于市场竞争、客户定位、负债结构等因素有所不同,调整存款利率的节奏、幅度各有不同。但总体而言,2024年商业银行仍将继续下调存款利率,以进一步压降资金成本,减缓息差缩窄的压力。除了下调存款利率之外,商业银行还应减少对存款的利息补贴以及利息之外的费用,进一步压降存款的隐性成本。

周茂华认为,一般来说,银行存款利率下调更多取决于存款市场供求状况,以及各银行自身资产负债、净息差与经营等方面情况。

“值得关注的是,近年来存款利率下行较快,主要受到特殊的宏观经济、政策环境影响。目前看,存款利率仍有调降空间,主要是存款利率仍明显高于市场利率等,但预计下调幅度明显收窄,甚至可能不降。主要是我们预计经济稳步恢复,经营状况改善,实体融资需求进一步增强,金融市场回暖,使得银行净息差与市场利率持稳,存款市场供需逐步回归常态等。”周茂华称。

专家:银行应采取多方面措施缓解净息差收窄压力

记者注意到,近期,央行货币政策委员会召开的2024年第一季度例会指出,完善市场化利率形成和传导机制,充实货币政策工具箱,发挥央行政策利率引导作用,释放贷款市场报价利率改革和存款利率市场化调整机制效能,推动企业融资和居民信贷成本稳中有降。同时,在经济回升过程中,也要关注长期收益率的变化。

周茂华表示,如果经济复苏不及预期,央行进一步引导市场利率中枢下移,加之银行净息差压力,不排除存款利率仍可能适度下调,为金融支持实体经济拓展空间,这也是增强金融体系风险抵补能力,维护金融体系稳定、可持续运转的内在要求。

那么,新一轮“降息潮”是否就此开启?对此,周茂华称:“不排除后续仍有新一轮调降可能。主要是目前存款市场仍存在一定失衡,部分银行负债成本上升,净息差压力仍大,银行要为实体经济让利拓展空间。”

在各类资管产品收益率以及存款利率持续下降的情况下,董希淼认为,投资者应尽快调整好投资心态,降低对投资收益的预期。总体而言,投资者应平衡好风险和收益的关系,来综合进行资产配置。如果希望获得较高收益,那么应承担更高的风险;如果不希望承担较高的风险,那么应该接受较低的收益。投资者如果追求稳健收益,可以在存款之外,适当配置现金管理类理财产品、货币基金以及储蓄国债等产品。

董希淼称,2024年,商业银行应采取多方面措施,减缓净息差收窄的压力。一方面,随着我国宏观经济恢复向好,商业银行应继续加大对实体经济特别是小微企业的支持力度,尤其是要优化金融资源配置,重点做好“五篇大文章”,挖掘新的增长点,通过以量补价的方式提升净利息收入;另一方面,要致力于提升核心存款的吸收能力,通过产品、服务等综合能力提升客户忠诚度,进而持续降低负债成本。除了拓展净利息收入外,还应积极发展中间业务,例如拓展财富管理业务、跨境增值服务等高附加值中间业务,进一步提升中间业务收入占比,形成对营业收入的有力支撑。金融管理部门应加大对银行的支持,通过调整政策利率、加大流动性支持等措施,进一步降低银行资金成本,增强银行服务实体经济的能动性和稳健发展的持续性。

(每日经济新闻)

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com