友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

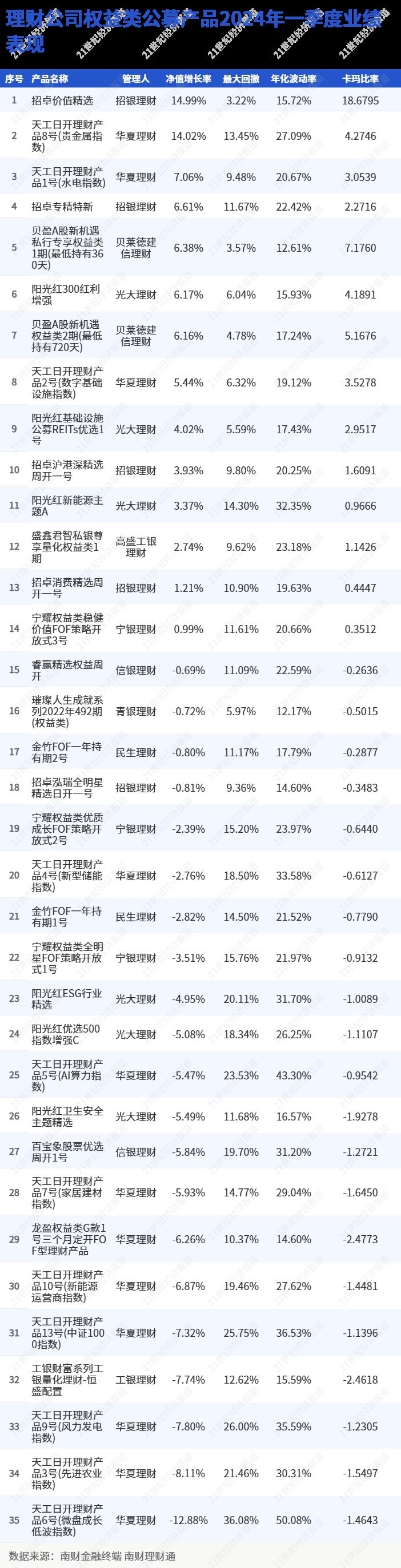

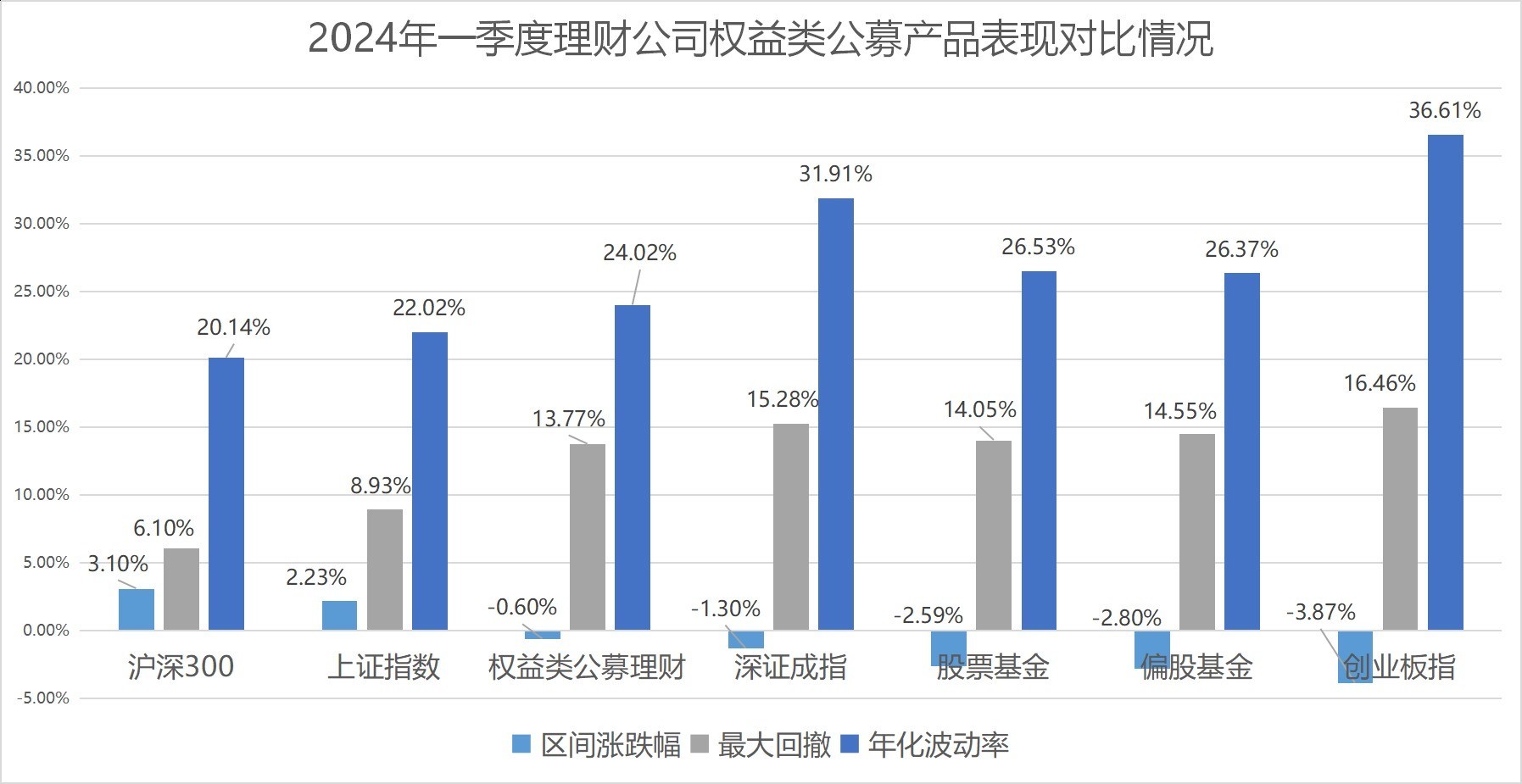

理财公司一季度权益类产品榜单出炉!招银、华夏包揽前三 | 机警理财日报

46

0

相关文章

近七日浏览最多

最新文章

标签云

白条

陈生强

京东金融

理财产品

杨笠事件

存款利率

保险

美元

恒丰银行

银行

东方财富

choi

信托

余承东

华为

新能源

中信证券

平均收益率

中金公司

定期存款利率

结构性存款

投资

宝可梦

卡牌游戏

中小银行

基金

货币基金

公募基金

银行理财产品

美债

羽毛球

国家体育总局

天眼查

体育运动

万军伟

中信银行

时代财经

公募

银行存款利率

国家统计局

贷款

基金份额

生物医药

港股

券商股

创业板

a股市场

上证指数

半导体板块

券商

美国经济

美国

金融资产

a股

股票

价值投资

基金管理人

同花顺

经济参考报

创业板指数

板块

etf

龙头股

货币政策

日本央行

物联网

中药

医美

混合型基金

融券余额

私募基金

美国政府

市盈率

福耀玻璃

主力资金净流入

创业板指

净流入

贝莱德

深交所

贵州茅台

证券投资基金

万泰生物

lpr

新股

食品饮料

股价

上证综指

大宗商品

资本市场

东方红

短剧

霸总

东证资管

公务员法

安保

南京银行

债券

央行

人民币汇率

国泰

医保

国家医保局

英特尔

电子

半导体

上海证券

白酒

英伟达

美股

基金经理

资金净流入

数字经济

大摩

债券基金

北向资金

陈剑

国际金融

五粮液

洋河股份

山西汾酒

t0

期货

古井贡酒

华夏

二级市场

ipo

基金管理公司

锦龙股份

国家发改委

债基

中国证监会

成都

刘欣

混合型

招商基金

净利率

华润

煤炭

华泰证券

宁德时代

招商证券

博时基金

资管

克而瑞

施罗德

华夏基金

清朝

汉人

元朝

咸丰帝

司马衷

山海经

说文解字

女娲

后羿

九天玄女

嫦娥

上古神话

帝俊

济南

豆粕

指数

中证500

拾遗记

外星人

母仪天下

黄帝

元妃

契丹

西周

统一六国

女真

女真人

长城

北宋

游牧民族

玄武

华夏民族

中国神话

蚩尤

刘邦

古代

吕后

公元前

国家队

恒瑞医药

金融界

杭州银行

中国历史

世界历史

蒙古人

崇祯

封建王朝

南财理财通课题组 黄桂煊 广州报道

南财理财通课题组 黄桂煊 广州报道