很明显,就2024年高达43%的涨势而言,市场似乎低估了围绕美国存储巨头美光科技(MU.US)的看涨支持,主要因为美光赢得了AI芯片霸主英伟达(NVDA.US)的HBM3E这一新一代HBM存储系统的超大型合同。也许这就是为什么美光能够发布一份极为出色的截至2月的2024财年第二季度业绩,同时提供远超分析师预期的2024财年第三季度业绩指引,并加强其长期资本支出计划。

尽管如此,在一些态度相对谨慎的“安全边际派”分析人士看来,该股已经提前透支未来绝大部分的上涨潜力,并且没有提供一个令人信服的股息投资论点,估值也远远高于韩国存储同行。

“安全边际派”的核心投资宗旨,一般在于“切勿追高”以及“不追求高频择时交易”,聚焦于在股票价格与它最低内在价值之间的折扣较低时——即在一只股票的估值较低时选择精准出手,力争保护投资者免受市场波动和估值错误的影响。

安全边际从定义上指的是资产内在价值与其市场价格之间的差额,投资者计算这一差额并以此作为决定是否进行投资的依据。具体而言,如果股票标的的市场价格远低于通过估值模型测算出的内在价值,那么这个资产就具有较高的安全边际,从而被视为一个吸引人的投资选择。理论上,高安全边际可以在市场下跌时提供保护,并在市场恢复时带来较高的回报。

在“安全边际派”的分析师们看来,美光股价目前毫无安全边际可言,并且基于大部分溢价已经彻底消化美光持续到2026年的强劲业绩增速,这些分析人士不建议在这种膨胀水平的基础上高位追逐美光股票。

为什么向来公允的“市场先生”继续以高溢价高估值来回报该股?最主要的原因在于PC更换周期和生成式人工智能硬件端的强劲需求给了投机者们赋予美光高溢价的良机。

尽管到目前为止,一些“安全边际派”的信徒们似乎错过了巨大的上行机遇,但是他们仍然认为,在美光目前的价位水平上,似乎没有更多的上行潜力,大部分乐观情绪已经被市场定价,并且美光持续到2026年的强劲业绩增速已经被市场所消化殆尽。

美光股价强劲走势的驱动力:存储投资理论持续发力

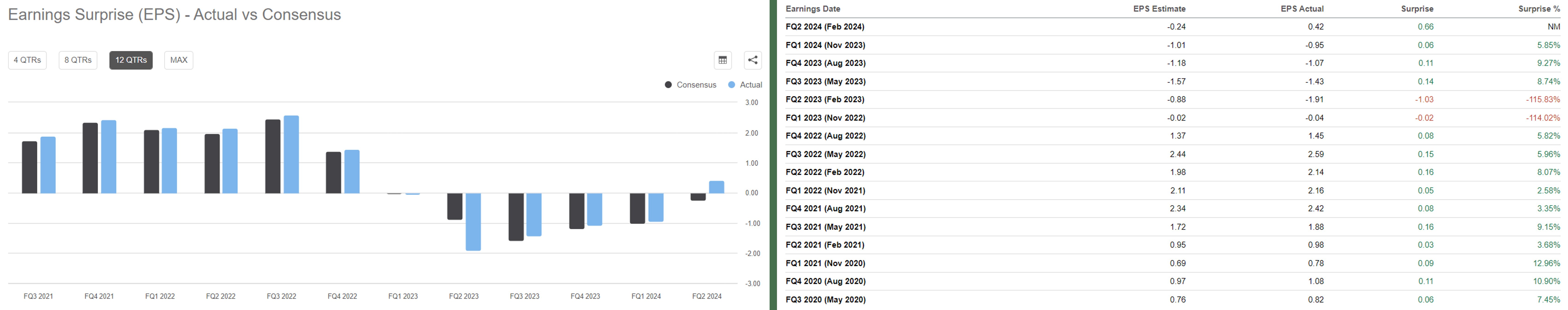

美光近期公布了全线超预期的2024财年第二季度财报数据,显示该公司的营收达到58.2亿美元(环比增长23% /同比增长57.7%),调整后的每股收益为0.42美元(环比增长114.2% /同比增长121.9%)。股价方面,美光2023年股价涨幅高达70%,2024年迄今涨幅已高达43%。

随着业内分析师普遍认为,全球存储市场已经在2023年第一季度触底,并在过去连续四个季度呈现底部复苏趋势,很明显,存储巨头管理层们的齐心产能紧缩措施已达到预期效果,三星电子迄今报告了类似的业绩反弹趋势,并且最新发布的第一季度初步业绩远超市场预期

NAND存储巨头西部数据(WDC.US)也有同样的报告数据,由于需求远超出预期,HDD和SSD存储都出现了供应短缺,供应商们选择将价格上调至多20%。

存储是生成式人工智能趋势的关键部分,这需要庞大规模的存储解决方案,能够处理大量数据,提供高吞吐量,以及提供低延迟访问,并安全地存储数据。因此,这些事实自2023年年末以来持续推动存储巨头们股价飙升趋势,尤其是偏向高端领域的高性能DDR5存储,以及搭载英伟达H100/H200等AI GPU的HBM存储系统成为全球科技企业硬件端采购浪潮的绝对主角。

例如,英伟达H200 Tensor Core GPU将与美光推出的24GB 8H HBM3E搭载使用,英伟达最近推出的下一代基于Blackwell GPU架构的AI GPU B100/200以及GB200也将由美光和SK海力士作为新一代HBM3E存储系统供应商。

据了解的,基于Blackwell GPU架构的每个AI GPU系统所搭载的HBM3E容量增加了33%,进一步证明了为什么美光在很大程度上受益于这个新的超级存储周期。

在几乎永不满足的人工智能需求的推动下,数据中心GPU服务器出货量预计将在美光2024财年以中位数到高位数的速度增长,因此,美光管理层提供了充满希望的2024财年第三季度业绩指引,预期营收为66亿美元(季度增长13.4% /同比增长76%),调整后每股收益为0.45美元(季度增长7.1% /同比增长131.4%),这一点也不足为奇,得益于与2023财年相关的低基数效应。

AI芯片霸主英伟达也报告了类似的乐观情绪,基于下一季度的营收指导为240亿美元(季度增长8.5% /同比增长233.7%)。这些发展表明,数据中心的存储需求可能将保持健康的发展,它可能会消化截至2024财年第二季度美光高达 84.4亿美元的高库存水平(环比+2% /同比+0.7% /从2019财年的51.1亿美元水平+65.1%),支持其长期复苏。

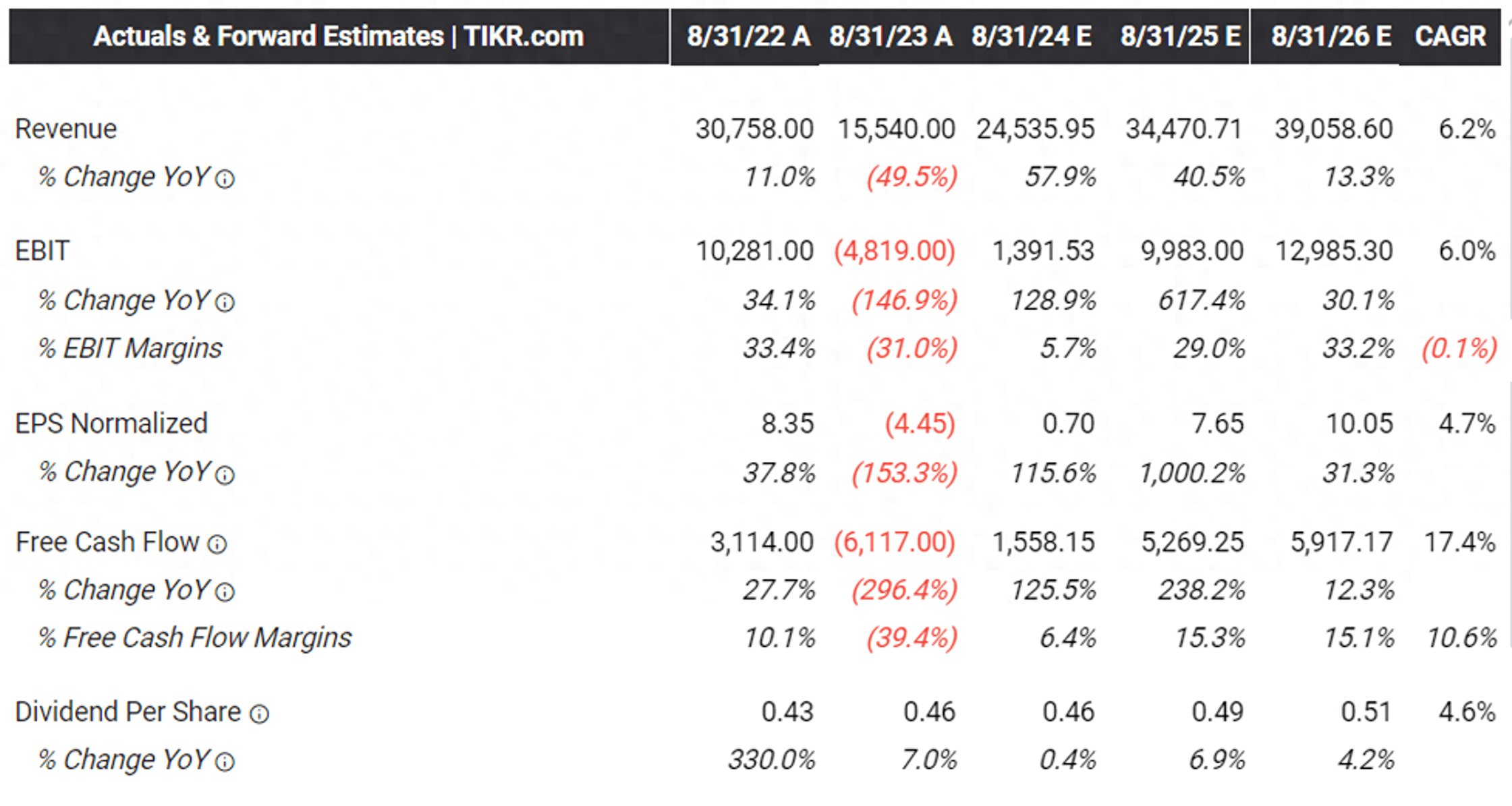

同样的乐观情绪也出现在前瞻性预测的分析师共识中,分析师们预计到2026财年,美光将以+6.2%/ +4.7%的复合年增长率加速营收/每股收益复苏。这是基于2016财年和2022财年的历史增长率分别为+16.3%和+127.6%,而之前的2026财年预期则仅仅为+0.6%/ -5.3%。

随着美国政府最近确认高达390亿美元的芯片法案补贴,而美光可能获得50亿美元的补贴,市场确实相信内存市场的逆风已经过去。

此外,随着其HBM存储产能在2024年完全售罄,并在2025年获得供不应求的HBM产能分配,我们可以理解为什么随着我们进入下一个存储超级周期,市场对美光业绩前景越来越乐观。

没有对比就没有伤害!相比于韩国的两大存储巨头,美光估值高得多

就目前而言,在最近的2024财年第二季度业绩电话会议之后,美光股价已垂直上升大约27%,同时股价已经创下历史新高,远离了50日/ 100日/ 200日移动均线。

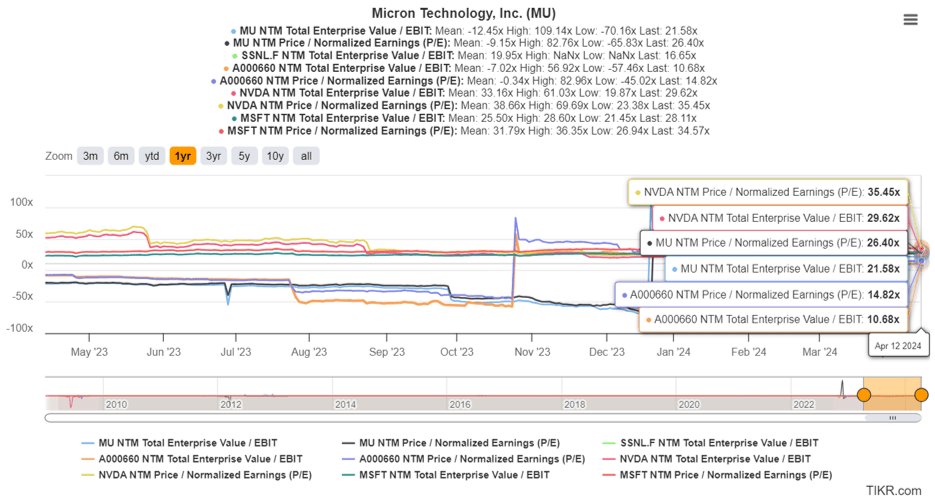

当前市场给予美光的FWD EV/ EBIT以及FWD P/E估值分别为21.58x/ 26.40x,然而这一数据均远高于5年期的FWD平均值14.85x/ 13.39x。

这些数字使美光的估值更加接近生成式人工智能市场的领导者英伟达——基于目前股价的上述估值指标分别为29.62x以及35.45x,而OpenAI大股东微软(Microsoft)的上述估值指标分别为29.63x和36.06x。但是相比于在AI芯片领域占据高达95%份额的特点以及业务覆盖AI应用软件、云计算、PC硬件甚至整个游戏生态等领域的微软,单纯依靠存储芯片的美光估值显得非常昂贵。

更加值得注意的是,美光的估值远远高于来自韩国的存储芯片巨头三星电子以及SK海力士,相比之下,拥有智能手机、平板和PC、以及存储芯片等众多科技产业的三星电子上述估值分别为12.33x/ 37.43x,当前HBM存储领域的绝对龙头——SK海力士的上述估值仅仅为10.68x/ 14.82x,显然美光估值显得无比昂贵。

就HBM市场份额而言,截至2022年,三大原厂HBM市占率分别为SK海力士50%、三星电子约40%、美光约10%,由于SK海力士在HBM领域最早发力,早在2016年已涉足这一领域,因此占据着绝大多数市场份额。有业内人士表示,2023年份额分布将与2022年大致相同。

华尔街大行高盛日前发布研报称,由于更强的生成式人工智能(Gen AI)需求推动了更高的AI服务器出货量和每个GPU中更高的HBM密度,该机构大幅提高了HBM总市场规模预估,现在预计市场规模将从2022年到2026年前增长10倍(4年复合年增长率高达77%),从2022年的23亿美元增长至2026年的230亿美元。

高盛预计,HBM市场供不应求的情况未来几年将持续,SK海力士、三星和美光等主要玩家将持续受益。与同行的解决方案相比,海力士生产力和产量更佳。高盛预计,海力士在未来2-3年将保持其50%以上的市场份额。高盛继续认为,三星是全球唯一有能力提供一站式HBM服务的公司,这可能会在长期内帮助其保有市场份额。

考虑到半导体需求的逆风因素和过去两年的存储周期调整,美光的收益似乎显得不稳定,2024财年调整后每股收益市场共识预期为0.70美元(同比增长115.6%)。即便如此,基于对美光2026财年的每股收益10.05美元和5年期平均市盈率13.39x的市场共识预期,得出的共识长期目标价134.50美元似乎存在极小安全边际,甚至接近于0的安全边际。

在“安全边际派”看来,由于美光的股价已经达到了一个新的历史峰值,并且基于仅仅0.38%的远期基准收益率,与1.38%的半导体行业中位数,以及高达4.52%至5.38%的美国国债收益率相比,它并没有提供一个令人信服的股息投资论点以及能够吸引投资者长期持有的估值水平。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com