中国经济网北京6月28日讯 东瑞股份(001201.SZ)今日股价跌停,截至发稿时报18.54元,跌幅10.00%。

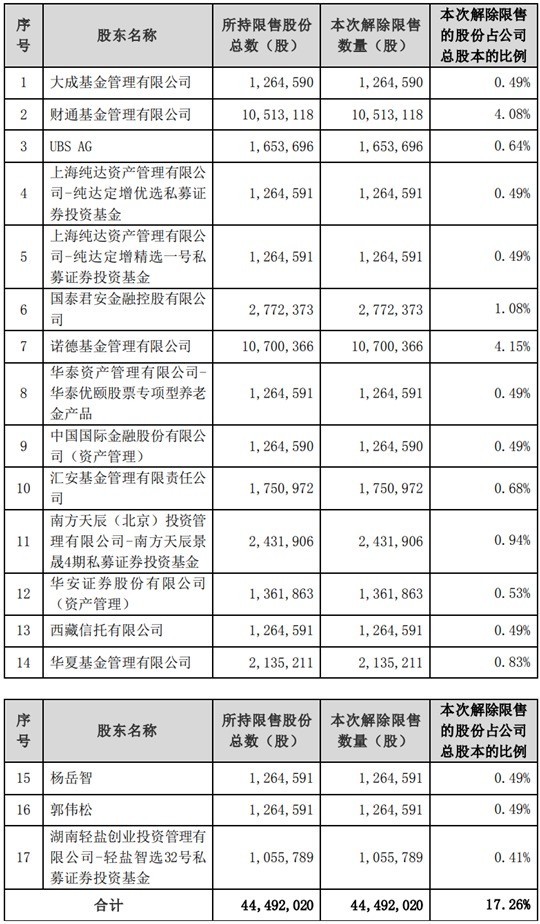

东瑞股份同时披露了关于向特定对象发行股票部分限售股份解除限售上市流通的提示性公告。本次解禁类型为向特定对象发行的股份,解除限售的股东共有17名,合计解除限售股份的数量为44,492,020股,占公司总股本的17.26%,上市流通日期为2024年6月28日(星期五)。

2023年6月29日,公司收到中国证券监督管理委员会于2023年6月25日印发的《关于同意东瑞食品集团股份有限公司向特定对象发行股票注册的批复》(证监许可〔2023〕1377号),同意公司向特定对象发行股票的注册申请,有效期为12个月。公司向实际控制人控制的东莞市东晖实业投资有限公司(简称“东晖投资”)在内的18名特定对象发行人民币普通股(A股)44,978,401股。

本次向特定对象发行的股票于2023年12月28日在深圳证券交易所上市。发行完成后,公司总股本由212,805,600股增至257,784,001股。除东晖投资认购本次发行的486,381股A股股票自上市之日起18个月内不得转让以外,其他17名认购对象通过本次发行持有的A股股票自上市之日起6个月内不得转让。

本次上市流通的限售股份属于向特定对象发行股票,本次申请解除股份限售的17名股东均已承诺认购所获得的股份自本次发行的股份上市之日起6个月内不得转让。

2023年,东瑞股份实现营业收入10.37亿元,同比下降14.77%;实现归属于上市公司股东的净利润-5.16亿元,较上年4291.13万元下降1302.69%;实现归属于上市公司股东的扣除非经常性损益的净利润-5.15亿元,较上年2337.43万元下降2303.34%;经营活动产生的现金流量净额为-1.78亿元,较上年1240.38万元下降1538.45%。

根据2023年年报,东瑞股份计划不派发现金红利,不送红股,不以公积金转增股本。

2024年一季度,东瑞股份实现营业收入2.80亿元,同比下降13.95%;实现归属于上市公司股东的净利润-8304.86万元,上年同期为-1.91亿元;实现归属于上市公司股东的扣除非经常性损益的净利润-8341.43万元,上年同期为-1.92亿元;经营活动产生的现金流量净额为-9171.42万元,上年同期为-2153.35万元。

东瑞股份于2021年4月28日在深交所主板上市,公开发行股票数量为3167万股,发行价格为63.38元/股,保荐机构为招商证券,保荐代表人为罗虎、康自强。

上市首日,东瑞股份盘中创下最高点报91.27元,上市后第六个交易日,目前股价处于破发状态。

东瑞股份首次公开发行股票募集资金总额为20.07亿元,扣除发行费用后,募集资金净额为18.10亿元。东瑞股份于2021年4月13日披露的招股说明书显示,该公司拟募集资金18.10亿元,用于紫金东瑞农业发展有限公司富竹生态养殖项目、连平东瑞农牧发展有限公司传统养殖改高床养殖节能减排增效项目、和平东瑞农牧发展有限公司高床生态养殖项目、东瑞食品集团股份有限公司致富猪场改扩建(灯塔种猪场迁改)项目、河源市瑞昌饲料有限公司扩产建设项目、补充流动资金。

东瑞股份首次公开发行股票的发行费用为1.97亿元,其中,招商证券获得保荐及承销费用1.58亿元。

2023年12月27日,东瑞股份披露向特定对象发行股票新增股份变动情况报告暨上市公告书,公司向18家发行对象共计发行44,978,401股,发行价格为20.56元/股,本次发行的募集资金总额为924,755,924.56元,扣除含税发行费用人民币13,743,875.02元后,募集资金净额为人民币911,012,049.54元。此次保荐人(主承销商)为招商证券,保荐代表人为罗虎、伍飞宁。

经计算,东瑞股份两次募集资金总额合计29.32亿元。

2021年6月18日,东瑞股份发布的2020年年度权益分派实施公告显示,公司2020年年度利润分配方案为:以公司首次公开发行增加股本后的总股本12,667万股为基数,向全体股东每10股派10元(含税),同时,以资本公积金向全体股东每10股转增4股。权益分派股权登记日为2021年6月24日,除权除息日为2021年6月25日。

2022年5月27日,东瑞股份发布的2021年年度权益分派实施公告显示,公司2021年年度利润分配方案为:以公司现有总股本177,338,000股为基数,向全体股东每10股派2.00元(含税),同时,以资本公积金向全体股东每10股转增2股。权益分派股权登记日为2022年6月1日,除权除息日为2022年6月2日。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com