【天风研究·固收】孙彬彬/隋修平

摘 要

6月议息会议关注什么?

2024年6月FOMC决议表述除了肯定近期通胀读数回落以外,其他内容与5月决议基本一致。

总体而言,当前阶段美联储对美国经济和央行政策的判断是软着陆、高通胀、年内1次降息。

结合近期数据和6月会议表述,联储对后续降息与否的结论仍然保留不确定性,尚未释放更为明确的指引或信号,我们预计11月大选后降息可能性更高。

后续不确定性在于金融体系的流动性循环是否出现“脆断”并对基本面产生影响。伴随前期低利率债务到期续作,美国经济活动受高利率环境的影响预计将持续增强。

与此同时,疫情期间无限量QE投放的流动性以及居民超储也在持续消耗和收缩,偏高的财政支出及其对经济活动的带动作用在货币紧缩环境下亦有极限。

美债美元怎么看?

考虑到减缓缩表和整体宏观图景来看变化等因素,我们维持4月以后美债利率基本见顶回落的判断,后续十年美债可能在4.1-4.4%。而美元取决于美国与非美经济体的基本面与货币政策强弱对比,预计美元将在104附近震荡。

国内债市和流动性怎么看?

对于央行而言,外部均衡的考量仍在,中美货币政策周期错位并未收敛,稳定汇率或仍会对国内货币政策包括利率政策存在一定的影响。

我们预计政策对于MLF/OMO降息可能仍然会偏谨慎。

我们预计6月央行在MLF等公开市场的操作上可能不会过于消极。

30年国债利率如果继续窄幅震荡,建议策略还是做平曲线、做窄利差。

5月美国CPI数据公布后,6月美联储议息会议接踵而至,数据和会议决议公布后美债利率和美元指数先下后上、点位略高于非农数据公布前,美股指数创历史新高。对此,我们做以下解读。

1. 6月议息会议关注什么?

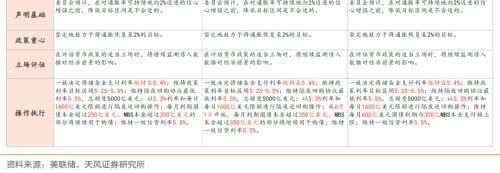

2024年6月FOMC决议表述 有四点关注:第一,基本面评估方面,委员会判断“近几个月来,在实现委员会2%的通胀目标方面取得适度进展(modest further progress)”。而关于经济活动、就业增长、失业率的表述与2024年3月、5月会议基本一致。

第二,风险评估方面,委员会认为实现就业和通胀目标的风险正在“趋于更好的平衡”(have moved toward better balance),与5月会议相同。同时,本次和1月 、3月 、5月 会议相同,仍然没有提及“家庭和企业金融和信贷条件收紧”、“银行体系健全而有弹性”相关表述,继续认为经济前景不确定(uncertain)。

第三,决议声明方面,委员会决定将政策利率的目标区间维持在5.25-5.5%。

第四,声明基础方面,委员会继续强调“在对通胀率可持续地向2%迈进的信心增强之前”,降息是不合适的。

总体来看,本次决议除了肯定近期通胀读数回落以外,其他内容与5月决议基本一致。

美联储怎么看经济与政策利率?

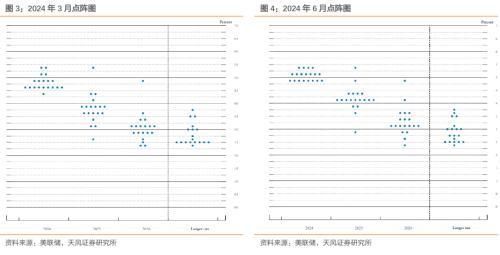

6月经济预测材料与3月相比,一方面下调了2024-2025年GDP预测,另一方面同时上调了失业率和物价预测,并修正了3月预测材料对政策利率的偏鸽预估。

总体而言,当前阶段美联储对美国经济和央行政策的判断是软着陆、高通胀、年内1次降息。

联储什么时候降息?

参考FedWatch Tool,目前衍生品市场定价2024年内联储降息存在较大不确定性。

团队前期报告(《2024大选年,美联储降息更谨慎?》,2024年2月7日)梳理了美联储货币政策行为与美国大选的关系。

参考历史,美联储在大选前(当年度11月前)开展转向操作的概率较低。1956年以来的17次总统大选年中,只有2次在核心CPI同比2%以上的情况下,美联储选择降息。一次是1980年M1出现突变和快速下滑,总体上美联储在卡特政府摇摆的经济路线中保持了较好的独立性;一次是1984年可能与里根政府对沃尔克施压有关。

美联储在大选结束后(当年度11月后)短期内开展转向操作概率较高。17次总统大选年中,4次出现紧接11月选举月之后发生联邦基金利率或货币政策转向。

对于今年的美国大选,单纯政治因素简单推演联储行为。美联储的政策立场可能会受到各方力量的干预,但从结果上看,降息决策还是主要取决于数据变化,尤其是通胀的进展,变数在于就业市场是否超预期降温。

结合近期数据和6月会议表述,联储对后续降息与否的结论仍然保留不确定性,尚未释放更为明确的指引或信号,我们预计11月大选后降息可能性更高。

2. 美债美元怎么看?

我们维持4月以后美债利率基本见顶回落的判断,后续十年美债可能在4.1-4.4%。而美元取决于美国与非美经济体的基本面与货币政策强弱对比,预计将在104附近震荡。

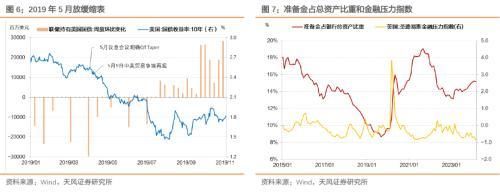

第一,6月QT Taper落地,美债每月600亿美元到期上限下调至250亿美元 ,从历史经验看,2019年美国银行准备金比重快速回落,银行体系流动性变化带动金融压力指数反复震荡,因此2019年5月初议息会议放缓缩减美债规模,从每个月300亿 调整为150亿美元 ,随后在5月中美贸易争端再升级等因素助推下,美债利率的确经历了一轮快速下行,而美元变化趋势不明显。

第二,当前美国就业市场和物价走势的数据背离导致市场预期反复调整。

一方面,非农就业超预期,美联储上修后续通胀路径,但也要看到,ADP就业不及预计,失业率上升至4%并触及萨姆规则边界,CPI同比、核心CPI同比低于预期,剔除住所租金服务项环比偏弱,同比读数上升主要是基数效应。

以失业率的3个月移动平均值减去前一年低值构造萨姆衰退指标,当该指标高于0.5%时,历史上来看通常预示着经济金融衰退。

5月失业率4%,萨姆衰退指标达到0.37%,6月会议上调失业率预测,指向两种可能性,一是金融条件限制下存量财富形成的需求正在消耗和弱化,对基本面的制约也在增强,二是移民增加劳动力市场竞争,从供给角度这有利于核心通胀回落。我们倾向于认为这两种因素并存。

第三,欧央行6月降息25BP ,欧央行率先降息对美元指数而言是支撑。我们预计短期内美元指数可能维持在104左右波动。

3.货币政策和国内债市怎么看?

政策对于人民币汇率的基本态度是汇率稳定的基础,政策的基本诉求包括拥有强大的货币,央行多次明确要保持人民币汇率在合理均衡水平上的基本稳定,防范汇率超调风险。

考虑到美联储降息预期仍然不明朗,结合国内经济复苏进展和市场预期变化,从即期汇率和中间价的偏差来看,当前人民币汇率仍然面临一定波动压力。

对于央行而言,外部均衡的考量仍在,中美货币政策周期错位并未收敛,稳定汇率或仍会对国内货币政策包括利率政策存在一定的影响。

我们预计政策对于MLF/OMO降息可能仍然会偏谨慎。

我们预计6月央行在MLF等公开市场的操作上可能不会过于消极。

30年国债利率如果继续窄幅震荡,建议策略还是做平曲线、做窄利差。

风 险 提 示

国内增量政策有可能超预期,国内通胀走势有可能不及预期,海外就业通胀等经济指标表现可能超预期

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com