受经济周期和消费环境深刻变化的影响,白酒行业这两年进入调整阶段。呼应此前白酒行业的“黄金时代”,业内所称的“白银时代”到来。

洋河董事长张联东曾对“白银时代”给出自己的判断。他认为,随着行业整体向“白银时代”过渡,白酒销量趋于稳定,价格还在上涨。未来“白银时代”进入深水区后,从增量到存量,从极化到平衡,白酒量价将逐渐趋于稳定。

白酒上市公司的最近财报,正显露出“白银时代”的新特征。

符合预期

19家A股酒企大多能实现营收和净利润的双重上涨,整体来看,是符合业内预期的。

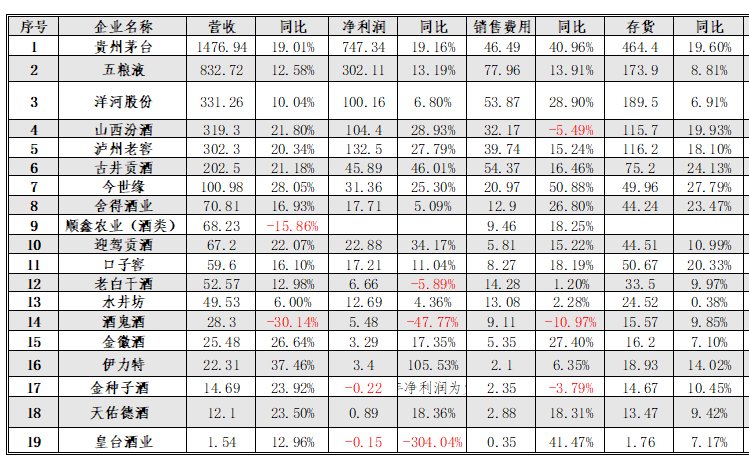

图片说明:以营收降序排序,单位:亿元

风向标贵州茅台(600519.SH)一如既往地稳,在错综复杂的内外部环境下,依然能够实现营收净利双双接近20%的增速。去年11月贵州茅台将飞天等产品提价20%,在此基础上,Q4收入明显提升,而且大概率锁定2025年净利润过千亿的大好局面。

酱酒潮冷却之后,清香酒明显起势,山西汾酒(600809.SH)去年在销售费用减少的情况下,还实现了20%以上的业绩增速。从今年春糖风向来看,在汾酒业绩驶入快车道的带动下,清香酒升温明显。“不过清香型现在还缺失第二梯队,比如汾阳王的收入约为十几亿元,体量尚小,清香还有广阔的发展空间。”有业内人士如是称。

顺鑫农业(00860.SZ)的白酒业务延续了去年的颓势,从2021年的百亿营收,到2022年的80多亿,再掉到2023年的60多亿元,短短三年间,营收打了近四折。

一位光瓶酒企业的高管对蓝鲸财经记者表示,牛栏山(顺鑫农业的白酒业务)的起伏与房地产强相关,牛栏山的用户画像是蓝领如建筑工人、装修工人等,在房地产行业降温之际,牛栏山的主要客户群体的收入也受到了影响,间接影响了牛栏山的业绩。

有着“河北王”之称的老白干酒(600559.SH)2023年看似是增收不增利,不过22年的净利润大增,是由于当年老白干有一笔2.4亿元的政府拆迁款,所以23年净利润同比下滑。蓝鲸财经记者从老白干酒方面得到的消息是,去年该酒企在考核制度改革,以往主要考核的是回款情况。去年回款只占销售人员考核内容的20%,主要考核的是经销商的库存情况,以此理顺渠道。

结合去年老白干酒自身的存货情况来看,去年存货涨了不到10%,存货增幅在行业中居于较好的水平,看出来是在着力控制。加上今年Q1,老白干酒的营收净利均实现了双位数增长。总体来看,老白干酒今年的业绩还是可以期待的。

背靠中粮的酒鬼酒(000799.SZ)的业绩颇令人失望。要知道,酒鬼酒在21年还是一匹行业黑马,实现营收和净利双双增长80%以上的惊人表现。去年酒鬼酒营收净利双降,今年Q1酒鬼酒持续颓势,现在就看新上任的董事长高峰如何逆风翻盘了。

同样在央企掌控下的金种子酒(600199.SH)去年亏了0.22亿元,亏损面有所收窄,今年Q1扭亏。

白酒行业分析师蔡学飞对蓝鲸财经记者表示,在白酒市场,品牌和产品消费需要长时间培育。金种子酒“馥合香”升级之后,想要实现局面扭转,并非一朝一夕之功。

结构调整期

在酒企业绩普遍向好的局面下,是节节攀升的销售费用和存货。

去年除了山西汾酒、酒鬼酒和金种子酒,其它酒企的销售费用均在提高,其中销售费用的大头几乎都是给了促销费用,这就代表了要么是酒企给经销商的返利有所增加,要么就是在终端动销的政策上花样更多,力度更大。但无论如何,这都说明了,去年酒企卖酒更难了。

水井坊(600779.SH)回答投资人的话颇具代表性,水井坊称,面临激烈的市场竞争,公司会维持相对较高的销售费用率以保持品牌竞争力。

换言之,在存量竞争时代下,居高不下销售费用率是难以避免的。

从企业存货的角度来看,去年18家上市酒企(除顺鑫农业外)的存货价值约为1462亿元,与贵州茅台一年的营收持平。今年Q1,酒企存货仍在持续上升。

但这仅是冰山一角,除酒企自身的存货外,还有巨大的社会库存如经销商库存亟待消化。

早在2023年3月,中国酒业协会理事长宋书玉就提到消化库存已成为白酒行业2023年的首要任务。

“目前的现实是,经销商已经囤不动货了,进货意愿极低,今年卖酒比去年感觉更为艰难一些。”有酒企销售人士向蓝鲸财经记者如是称。“即便是库存消化完之后,消费结构也发生变化了”。

这一点,从被喻为酒企“蓄水池”的合同负债一项也体现出来。

一般而言,合同负债代表了经销商的打款意愿,是衡量白酒企业经销商市场预期的重要指标。去年,以贵州茅台、五粮液(000858.SZ)为首的多家酒企的合同负债同比都出现罕见下滑。

当然这不排除有账期之类的因素,但多家酒企均出现了下滑,意味着酒企的动销能力面临极大考验。

有业内人士对蓝鲸财经记者表示,未来的白酒行业肯定是结构调整,相对寡头时代,但总量一定是下行趋势,将有一大批渠道商以及小弱酒企被淘汰出局。

当然,在行业洗牌的阵痛中也蕴藏着机会。

比如水井坊方面就表示,150-400元受益于当下的大环境,其中300-400元板块增速会高于400-500元板块;150-300元板块正经历双位数成长。名酒的大单品在上述板块占据有利位置,但同时白酒行业也面临着渠道库存的压力。目前,知名白酒品牌都在核心大单品上分配更多的资源做拓展。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com