南方财经全媒体记者郭晓洁 李德尚玉 实习生罗朵儿 广州报道

随着绿色金融市场的快速发展,相关的资讯和数据变得越来越丰富。绿色金融周报从宏观视角和机构绿色金融实践等角度,关注绿色金融领域的最新前沿动态,追踪绿色金融市场的最新趋势,为绿色金融相关参与方提供决策依据和参考。

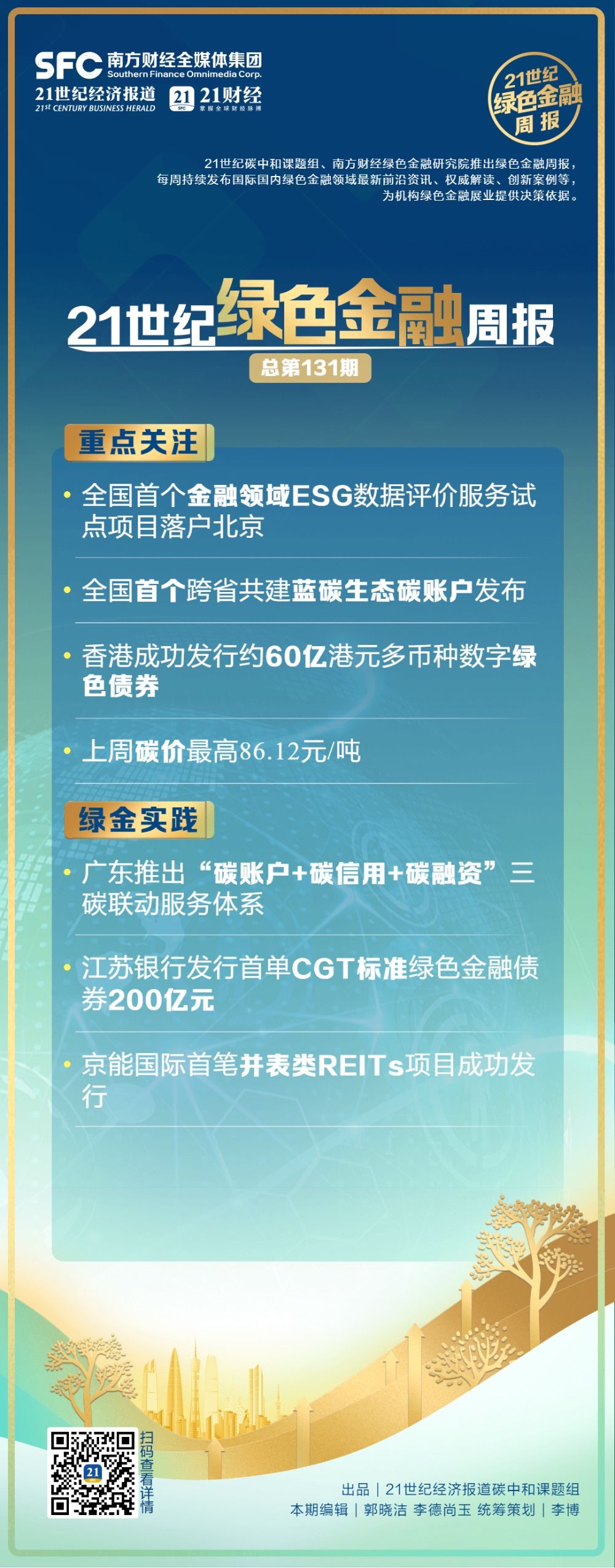

一、重点关注

1、全国首个金融领域ESG数据评价服务试点项目落户北京

近日,国家标准化管理委员会与中国人民银行联合印发《关于下达社会管理和公共服务综合标准化试点(金融机构ESG评价领域)项目的通知》,由北京市市场监督管理局推荐的“北京金融科技产业联盟金融领域ESG数据评价服务标准化试点”作为国内首个聚焦金融领域ESG数据评价服务的试点项目落户北京。

试点项目旨在从多维度构建金融领域ESG数据评价标准体系,在增强评价服务过程管理质效中发挥团体标准技术支撑作用,实践探讨金融领域ESG评价相关行业标准建设与推广。通过加强标准实施与应用,将促进企业和金融机构的披露义务和责任,让社会公众、新闻媒体、非营利组织(NGO)有机会对企业和金融机构进行监督,提升企业和金融机构ESG报告的可信度和公信力。

21碳中和课题组快评:目前市场上尚未有公认统一的金融领域ESG标准,此次金融领域ESG数据评价服务试点是金融领域探索ESG评价体系的创新,也将推动更具科学性的金融领域ESG评价体系的建立。

2、全国首个跨省共建蓝碳生态碳账户发布

3月11日,象山县依托宁波产权交易中心、厦门产权交易中心(厦门碳和排污权交易中心)设立全国首个跨省共建的蓝碳生态碳账户,并完成全省首例“蓝碳+产权+司法”生态补偿交易,发布全国首个工程超额碳排放损失保险条款、全国首个碳账户综合保险。

这是继2023年2月象山完成全国首单蓝碳交易拍卖、2024年2月启用全国首个“双碳”“一件事一次办”企业增值化服务后,象山再次创新蓝碳载体,探索蓝碳“资源-资产-资金”转换路径,为全国开拓海洋经济“新蓝海”、开展蓝碳工作提供新模式。

21碳中和课题组快评:近年来,金融机构陆续围绕海洋碳汇开发创新绿色金融产品。跨省共建蓝碳生态账户将打通省域之间的隔阂,推动碳汇资源共享,也将进一步为金融机构产品创新提供创新土壤。

3、香港成功发行约60亿港元多币种数字绿色债券

近日,香港特区政府近日通过“政府绿色债券计划”成功发售总值约60亿港元的多币种数字绿色债券。本次发行的2年期数字绿色债券定价表现优异,其中港元、人民币、美元和欧元债券的收益率分别为3.800%、2.900%、4.749%和3.647%。香港特区政府于2023年2月发行首批代币化绿色债券,本次发行在创新方面取得了四个方面的显著进展。首先,通过债务工具中央结算系统(CMU)的外部链接,国际投资者能够便捷地通过其欧洲清算(Euroclear)或明讯(Clearstream)账户参与债券买卖;同时,发行程序精简,直接以数字原生形式进行,提高了效率。其次,引入国际资本市场协会的债券数据分类术语BDT,实现信息标准化,提升市场透明度。此外,香港特区政府还将绿色债券披露融入数字资产平台,为投资者提供便捷的信息获取渠道,增强了市场可信度。

21碳中和课题组快评:近年来,香港推出多个计划支持绿色科技的研发和绿色金融的发展,积极打造国际绿色科技及金融中心。此次债券的成功发行反映了国际投资者对投资香港绿债兴趣,也进一步巩固了香港作为国际金融中心的地位。

4、上周碳价最高86.12元/吨

3月15日,上海环交所发布上周(20240311-20240315)的全国碳市场每周综合价格行情及成交信息。

上周全国碳市场综合价格行情为:最高价86.12元/吨,最低价80.00元/吨,收盘价较上周五下跌4.00%。上周挂牌协议交易成交量288,795吨,成交额24,892,191.00元;大宗协议交易成交量740,000吨,成交额62,039,000.00元。

上周全国碳排放配额总成交量1,028,795吨,总成交额86,931,191.00元。

截至上周,全国碳市场碳排放配额累计成交量449,281,622吨,累计成交额25,508,409,964.68元。

二、绿金实践

1、广东推出“碳账户+碳信用+碳融资”三碳联动服务体系

3月14日,广东肇庆举办以“碳账户+碳信用+碳融资”为主题的广东绿色金融支持新质生产力发展行动推进会,肇庆版三碳联动的碳金融服务体系正式亮相。三碳联动碳金融体系是在广东2022年“碳账户+”金融体系基础上,在碳账户指标的数字化升级、碳信用报告的标准化发布、碳融资创新的规范化引导三方面进行的优化升级,将实现让碳核算覆盖更多企业、碳信用链接更多金融机构、碳融资倾注更多资金。

21碳中和课题组快评:当前推动工业企业绿色发展的难点之一在于企业碳排放底数不清,而企业碳账户推广的基础是科学准确的碳核算数据。科学开展工业企业碳核算,推动企业碳账户指标的数字化升级,有助于将碳核算评价体系覆盖更多企业,推动金融机构碳金融产品的开发创新。

2、江苏银行发行首单CGT标准绿色金融债券200亿元

2024年3月13日,江苏银行股份有限公司(以下简称“江苏银行”)在全国银行间债券市场成功发行200亿元绿色金融债券本期债券募集资金主要投向节能环保、清洁生产、清洁能源、生态环境、基础设施绿色升级等绿色产业项目。此次绿金债发行得到市场的广泛关注和高度认可,获得国有大行、城商行、农商行、基金公司、证券公司、理财子公司等多层次投资机构青睐。

本期债券创新应用了中欧《可持续金融共同分类目录》,成为全国城商行首单CGT标准绿色金融债券,也是国内单次发行规模最大的CGT金融债,对于推动国内绿债市场与国际接轨、提升国内绿债在国际市场的认可度具有积极作用。

21碳中和课题组快评:近年来,越来越多的城商行加入绿色金融债发行行列,作为全国城商行首单CGT标准绿色金融债券对于推动国内绿债市场与国际接轨、提升国内绿债,特别是金融债在国际市场的认可度具有积极作用。

3、京能国际首笔并表类REITs项目成功发行,利率创同类产品新低

近期,光大证券以牵头主承销商和簿记管理人的身份,成功助力北京能源国际控股有限公司(简称“京能国际”)发行了京能集团内部首单类REITs产品。该项目优先级规模达13亿元,期限设定为18年,并获得了AAAsf的高评级。在投资人的热烈关注和积极认购下,最终票面利率仅为2.91%,刷新了全市场类REITs产品的历史最低纪录。

京能国际作为京能集团旗下的核心可再生能源业务平台和最大的光伏业务平台,专注于光伏、风电、水电等可再生能源项目的开发、投资、运营和管理。本次类REITs项目的底层资产为光伏清洁能源电厂,经过权威认证,获得了“G-1”最高等级绿色认证。据预测,每年将减少二氧化碳排放量高达20.7万吨,替代化石能源量达8.01万吨标准煤,展现出显著的环境效益,为应对全球气候变化做出积极贡献。

21碳中和课题组快评:该产品的发行反映了市场投资者对绿色资产的关注,同时也进一步丰富了REITs生态体系,为绿色基础设施建设提供了创新的融资途径参考。

更多内容请下载21财经APP

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com