摘要

卫星互联网基于卫星通信,通过发射一定数量的卫星形成规模组网,向地面和空中终端提供宽带互联网接入等通信服务,在全球覆盖、6G、特种通信方面具有重要的战略价值。考虑到卫星频轨资源的有限性,各国在低轨卫星领域的竞争加速,卫星互联网正成为全球竞争的“新战场”。

在政策支持、技术储备充足背景下,以2023年7月9日我国卫星互联网技术试验卫星成功发射为标志,我国卫星互联网产业迎来快速发展阶段。我们认为:2024年将是中国低轨卫星密集发射元年,2026年将迎来发射量爆发,全产业链均将受益:

卫星制造环节价值量高,建议重点关注通信载荷、星载相控阵天线、T/R组件、星载转发器、星间激光器等。

卫星发射主要以来商业火箭运载,以国有企业主导,民企相继进入,3D打印、液体燃料领域值得关注。

卫星运营服务以通信运营商为主,民营也尝试进入,终端应用仍待探索。

建议关注在卫星制造、卫星发射中价值量占比较高的相关材料,如陶瓷管壳、行波管、锗衬底、金属材料、C/C复合材料等。

卫星互联网正成为全球竞争'新战场'

卫星互联网是通过卫星通信技术实现的互联网连接方式,是继有限互联、无线互联之后的第三代互联网基础设施革命。卫星互联网基于卫星通信,通过发射一定数量的卫星形成规模组网,向地面和空中终端提供宽带互联网接入等通信服务,其发展主要围绕低轨通信卫星,在全球覆盖、6G、特种通信方面具有重要的战略价值。

卫星频轨资源稀缺,低轨卫星“抢占式”发展。卫星频率和轨道资源需根据国际电信联盟(ITU)的《无线电规则》按“先登先占”的原则协调分配,卫星频段资源呈现稀缺性。频率方面,目前C波段和Ku波段资源几乎耗尽,Ka波段竞争也日趋激烈。轨道方面,据中国信通院《6G总体愿景与潜在关键技术白皮书》,LEO轨道共可容纳约10万颗卫星,而根据ITU数据,截至2022年4月美国已申报低轨卫星50626颗,且在近年来加速卫星发射进程。考虑到卫星频轨资源的有限性,各国在低轨卫星领域竞争加速,“抢占式”发展成为必然,卫星互联网正成为全球竞争的“新战场”。

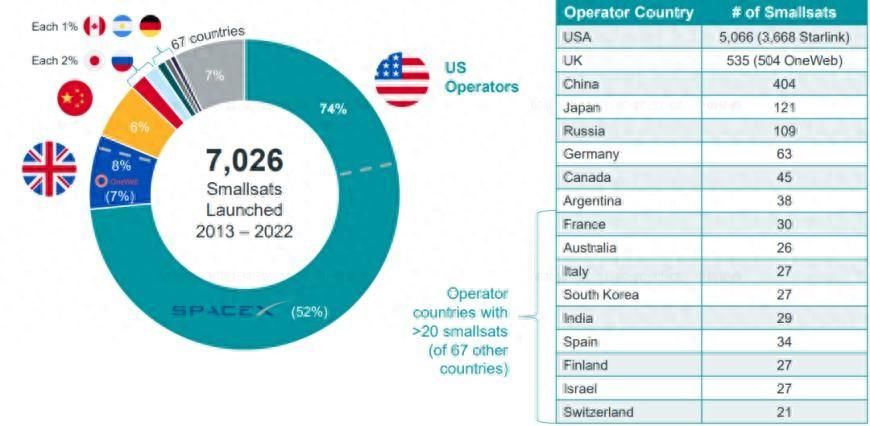

2013-2022年各国发射的小卫星(按国家分类)

资料来源:《Bryce Smallsats 2023》Bryce Tech

中国卫星互联网建设正当时

近年来世界各国相继推出卫星互联网发展战略,其中美国是在卫星互联网领域投资最多的国家,英国、法国、中国、新加坡、日本等国家奋起直追。

国家与地方政策加持,我国卫星互联网进入发展快车道。国家层面,2014年国务院发布《关于创新重点领域投融资机制鼓励社会投资的指导意见》,提出“鼓励民营企业、民营资本参与国家空间技术基础建设”,众多民营商业航天公司成立,卫星互联网产业迎来快速发展;2020年国家发改委将卫星互联网正式纳入新基建,产业进入高质量发展阶段。在政策支持下,我国卫星互联网发展将持续加速。

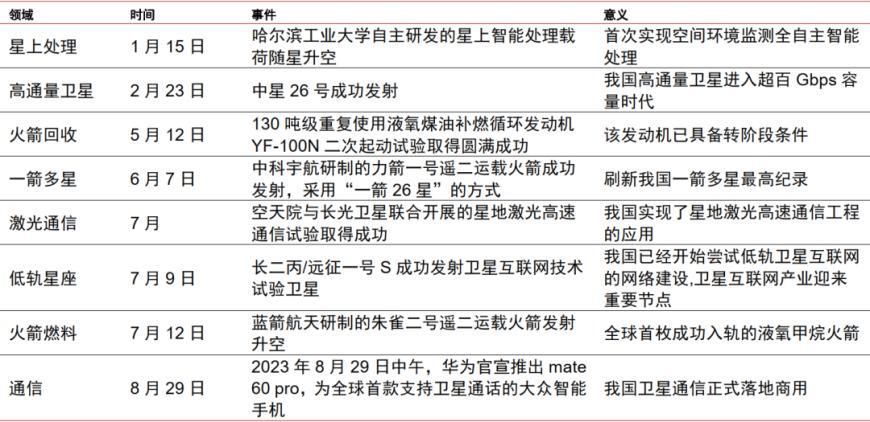

卫星互联网成果频现,产业发展技术储备充足。2023年以来我国卫星互联网技术成果频发,在星上处理、高通量卫星、火箭回收、一箭多星、激光通信、低轨星座、火箭燃料、通信等领域均有标志性技术突破,为产业跨越式发展提供储备。

2023年以来卫星互联网技术突破

资料来源:新华网,人民网,中信证券研究部

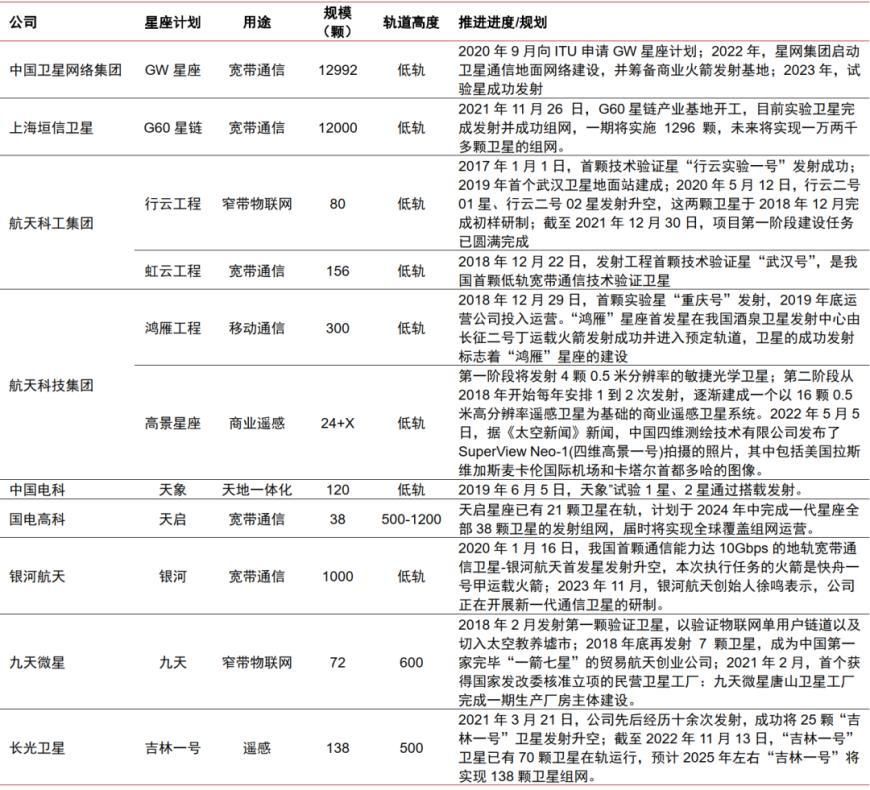

组建中国星网加速卫星互联网建设,1.2万颗星网星座蓄势待发。随着2021年中国卫星网络集团有限公司成立,我国卫星互联网事业进入高质量发展阶段。根据国际电信联盟(ITU)官网信息披露,中国星网公司共申请计划发射的卫星总数量12992 颗。2022年10月,星网公司通信卫星01/02招标结果公示,后续卫星的招标和发射有望加速。2023年7月9日,我国卫星互联网技术试验卫星成功发射,标志着我国已推进低轨卫星互联网的网络建设,卫星互联网产业迎来快速发展阶段。

中国星座计划梳理

资料来源:C114、上海市人民政府官网、航天爱好者网、各公司官网等,中信证券研究部

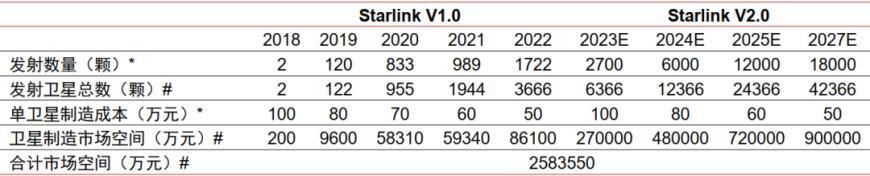

全球万亿市场空间,2026年我国有望迎来爆发

我们测算整个Starlink通信产业的市场空间或将达到6217亿美元。结合中国星网1.2万颗卫星发射计划,同时考虑国内单星发射成本预计较Starlink更高,我们估算中国星座建设规模或将达千亿元人民币以上;考虑到未来地面设备和运营服务业务持续推进,参考SIA数据,预计我国卫星互联网产业有望迎来万亿元市场规模。

2018-2027年Starlink卫星发射市场空间预测

资料来源:Starlink官网,《猎鹰”9火箭的发射成本与价格策略分析》(刘洁、丁洁、李翔宇、王铮),中信证券研究部预测 注:*指标为假设数据;#指标为预测数据2018-2027年Starlink卫星制造市场空间

资料来源:Starlink官网,中信证券研究部预测 注:*指标为假设数据;#指标为预测数据

预计中国低轨卫星2026年发射量有望迎来爆发

海南商业航天发射场是为支持未来大规模高密度发射而建设的,预计2024年实现常态化发射。我们认为海南商业航天发射场投入使用和“GW星座”、“G60星链”加快部署进度将使得2024年成为中国低轨卫星密集发射元年。

1)卫星的相关技术及生产:2023年7月23日,中国首颗采用柔性太阳翼的卫星—银河航天灵犀03星发射升空,完成平板卫星堆叠分离技术国内首次在轨验证,未来将计划实施一箭多星发射。2023年11月,上海市发布《上海市促进商业航天发展打造空间信息产业高地行动计划(2023—2025年)》,提出到2025年形成年产600颗商业卫星的批量化制造能力。在国家队和民营商业航天公司的共同努力下,我们预计可堆叠式卫星、星箭分离技术、低成本批量化制造等问题有望在2026年前被逐步克服。

2)火箭的相关技术及生产:深蓝航天的“星云-M”1号试验箭在2022年5月完成1公里级垂直起飞及降落飞行试验,成为继SpaceX后全球第二家完成液氧煤油火箭垂直回收复用全部低空工程试验的公司。参考SpaceX的历史发射记录,中国航天的火箭回收复用技术也有望在2026年前取得突破。

3)卫星互联网的市场前景:2023年10月,星链官方网站商业服务板块全新推出星链直连手机业务,适用于现有的LTE手机,预计2024年实现短信发送,2025年实现语音通话和上网(Data),同年分阶段实现IOT(物联网)。一旦低轨通信卫星直连手机技术普及,中国卫星互联网行业的潜在市场空间将十分可观,有望从需求端推动国内低轨通信卫星的发展。

综上,我们认为随着供需两端不断成熟,国内低轨通信卫星的发射量有望在2026年迎来爆发。

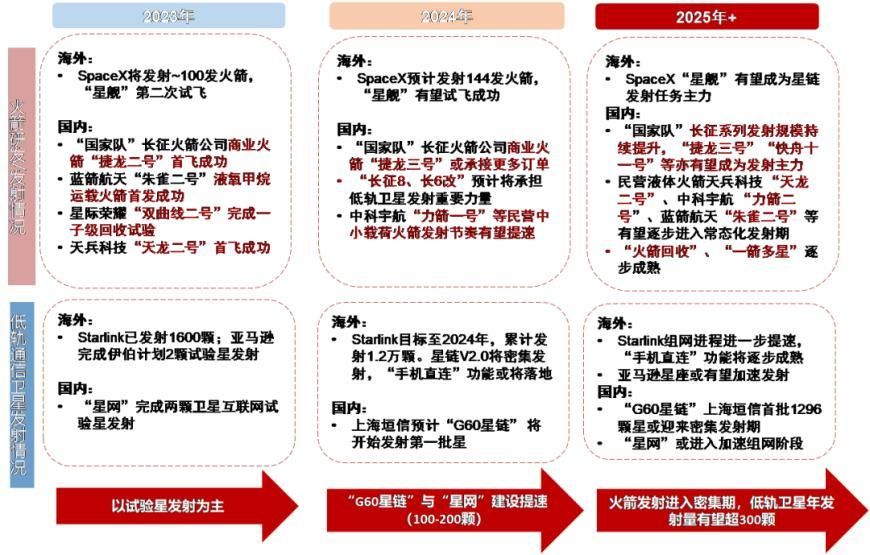

2023-2025+国内外火箭与卫星发射情况展望

资料来源:各公司官网(含目标或预测),中信证券研究部绘制(含未来年份展望)

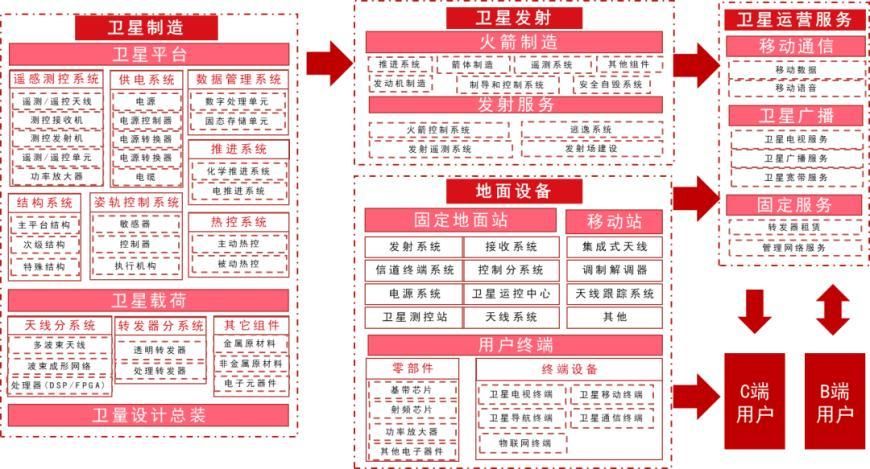

投资聚焦:广阔星海,扬帆起航

卫星互联网产业链主要分为卫星制造、卫星发射、地面设备、卫星运营服务四大环节。产业链上游为卫星制造与发射,其中卫星制造环节包括卫星平台和卫星载荷的研制以及卫星的设计总装,发射环节包括火箭制造与发射服务;中游为地面设备制造与卫星运营,其中地面设备包括固定地面站、移动站和用户终端,卫星运营服务包括移动通信、卫星广播、固定服务;下游为卫星应用服务,主要是提供触及终端用户的卫星互联网应用。

卫星互联网产业链

资料来源:《“新基建”之中国卫星互联网产业发展研究白皮书》(赛迪顾问),艾瑞咨询,前瞻产业研究院,Wind,中信证券研究部

技术不断创新,催生新行业形态。近年来我国在有源相控阵天线、激光通信、3D打印、低轨星基增强系统、可堆叠平板卫星、柔性太阳翼、星上大能源、数字处理载荷等领域取得突破。随着新技术实现产业化,通信、能源、增材制造等相关产业将持续受益于卫星互联网行业的快速扩容。

卫星制造:价值量占比高

卫星制造环节主要包含卫星平台与有效载荷,根据艾瑞咨询,在定制卫星中,平台和载荷的价值量各占50%,而在批量卫星中载荷的价值量能达到70%。建议重点关注通信载荷、星载相控阵天线、T/R组件、星载转发器、星间激光器等。

1)通信天线价值量占比高,有源相控阵是低轨卫星未来趋势。T/R组件是相控阵天线的核心,每个相控阵雷达包含成千上万个T/R组件,根据国博电子招股说明书,有源相控阵雷达天线系统则占70%-80%。而T/R组件占据有源相控阵雷达天线成本的绝大部分。

2)激光通信是高速卫星组网的重要技术路径。激光通信目前正在被广泛应用于低轨星座的星间链路。目前我国星上激光通信正处于向产业化发展的转折点。我们认为未来国内的激光制造龙头公司将凭借多年来积累的激光技术逐渐切入行业。

3)通信载荷为信号处理模块核心。通信载荷本质是“基站上星”,通过承载地面基站的主要信号处理功能,大幅降低低轨卫星组网对地面的依赖性。

卫星制造组成部分

资料来源:赛迪顾问,中信证券研究部

卫星发射:商业火箭乘风起

卫星发射主要依赖运载火箭。

1)商业航天多元竞争格局形成。当前我国商业航天格局呈现出国家队主导、民营企业相继进入的行业格局。国家队以航天科技、航天科工两大集团为主,在固体燃料、发射场、客户资源等方面具有明显优势。民营公司凭借自身灵活优势近年来取得不断进展。

2)3D打印广泛率先应用航天领域,有效降低卫星发射成本。我国的商业火箭公司在3D打印技术积累丰富,根据铂力特官方微信公众号,铂力特为蓝箭航天的朱雀二号、星际荣耀的液氧甲烷发动机提供增材制造支持;此外,根据飞而康官方微信公众号,星河动力50吨级“苍穹”液氧/煤油发动机的轮泵和液氧煤油主阀壳体等多款零件由飞而康科技打印。

3)液体燃料各有其独特性,煤油与甲烷是当前发展重点。液氧煤油、液氧甲烷、液氧液氢是主要的特然特气燃料。九丰能源已与文昌国际航天城管理局、文昌市人民政府签署《海南国际商业航天发射场特燃特气配套项目产业投资协议书》,计划投资建设商发特气项目,为海南商业航天发射场配套提供液氢、液氧、液氮、氦气、高纯液态甲烷等特燃特气产品,是国内第一个配套商业航天发射领域的气体项目。

地面建设:需求弹性巨大

地面设备需求弹性巨大。地面设备包括固定地面站、移动站、设备终端,涉及卫星通信基础元器件、基站、终端等,需求弹性巨大。目前国内地面设备领域呈现科研院所主导、民营企业广泛参与的特点。

运营服务:以通信运营商为主

1)运营服务资质壁垒高,主要以通信运营商为主。在高轨卫星通信运营方面,中国卫通是我国境内唯一拥有卫星资源且自主可控的卫星运营商,目前拥有中星系列和亚太系列星座(归属子公司亚太卫星);中信卫星全面负责亚洲系列卫星在国内的经营和技术支持;中国电信卫通公司和中国交通通信信息中心分别使用天通一号、Inmarsat开展卫星移动业务。在低轨卫星通信运营方面,中国星网启动了全球低轨星座计划,民营企业也纷纷尝试进入这个领域。

2)终端应用:仍待探索。C端“手机直连卫星”应用国内实际需求尚不明确,目前较明确的场景在于航海、航空、军事等toB/toG场景,但发展节奏较慢。1)ToC:华为Mate60 Pro首发卫星通信功能,带动卫星互联网商业化落地预期。但由于中国移动通信网络建设完善,市场上仍然存在关于手机直连卫星必要性的争论。2)ToB/ToG:场景主要包括民航、航海、车联网、光伏/能源等,主要用于弥补5G网络所不能覆盖领域,但未来具体落地节奏有待观察。

其他:材料及零部件

DPC陶瓷管壳、锗单晶、液体火箭发动机推力室内壁、空间行波管和霍尔电推进器核心部件、光纤激光器件、星敏感器、锗衬底、三结砷化镓太阳电池、空间锂离子电池、C/C喉衬。

风险因素

卫星互联网星座建设低于预期;我国卫星发射计划低于预期;商业火箭发射成功率低于预期;商业航天发展不及预期;供应链保障不及预期;国外卫星发射技术有更快的突破;我国卫星地面设施和运营服务建设不及预期;国外卫星发射技术有更快的突破;竞争加剧;技术迭代风险。

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com