汇兑损失是外储下降主因

2024年4月外汇储备数据点评

全文共2624字,阅读大约需要5分钟

文 财信研究院 宏观团队

伍超明 段雨佳

核心观点

4月份外储规模环比减少448亿美元,主要原因有三:一是美债收益率提高,外储持有的美债价格降低,约使我国外汇储备减少100亿美元,加上应计利息收入约90亿美元,共使外储减少约10亿美元;二是美元指数大幅走高,我国外储中非美元货币相对美元贬值,汇率折算造成的汇兑损失在280亿美元左右;三是包括银行结售汇、国内经济主体用汇需求和境外机构配置人民币资产等在内的交易因素,预计使外汇储备减少170亿美元左右。

正文

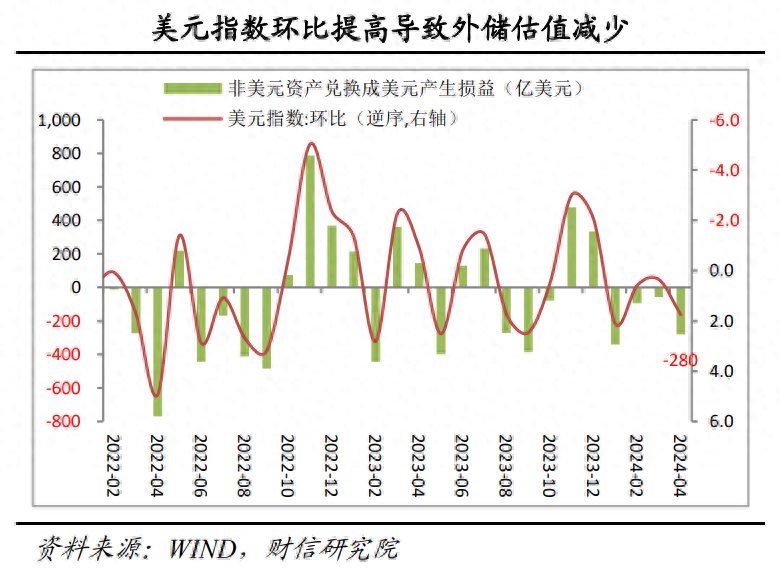

事件:2024年4月末,中国外汇储备32008亿美元,较3月末减少448亿美元,较去年同期减少39亿美元(见图1)。以SDR计,4月末我国外汇储备为24287亿SDR,较上月减少226亿SDR。

根据国家外汇管理局资料,影响外汇储备规模变动的因素主要包括:“(1)央行在外汇市场的操作;(2)外汇储备投资资产的价格波动;(3)由于美元作为外汇储备的计量货币,其它各种货币相对美元的汇率变动可能导致外汇储备规模的变化;(4)根据国际货币基金组织关于外汇储备的定义,外汇储备在支持‘走出去’等方面的资金运用记账时会从外汇储备规模内调整至规模外,反之亦然”。

除了上述因素外,随着我国金融市场开放程度的加大,境外机构持有越来越多的人民币金融资产,境外机构人民币资产配置的变动,也将影响国内外汇储备的波动。

综上,我们将外汇储备变动额分解为两大类因素,一是由于经济主体的交易行为导致外汇储备的变动,具体包括银行结售汇、中央银行在外汇市场上的操作、国内经济主体用汇需求和境外机构配置人民币资产;二是受汇率、价格等非交易因素变动影响导致的外汇储备变动,即估值效应。

一、非交易因素:预计使外储减少290亿美元左右

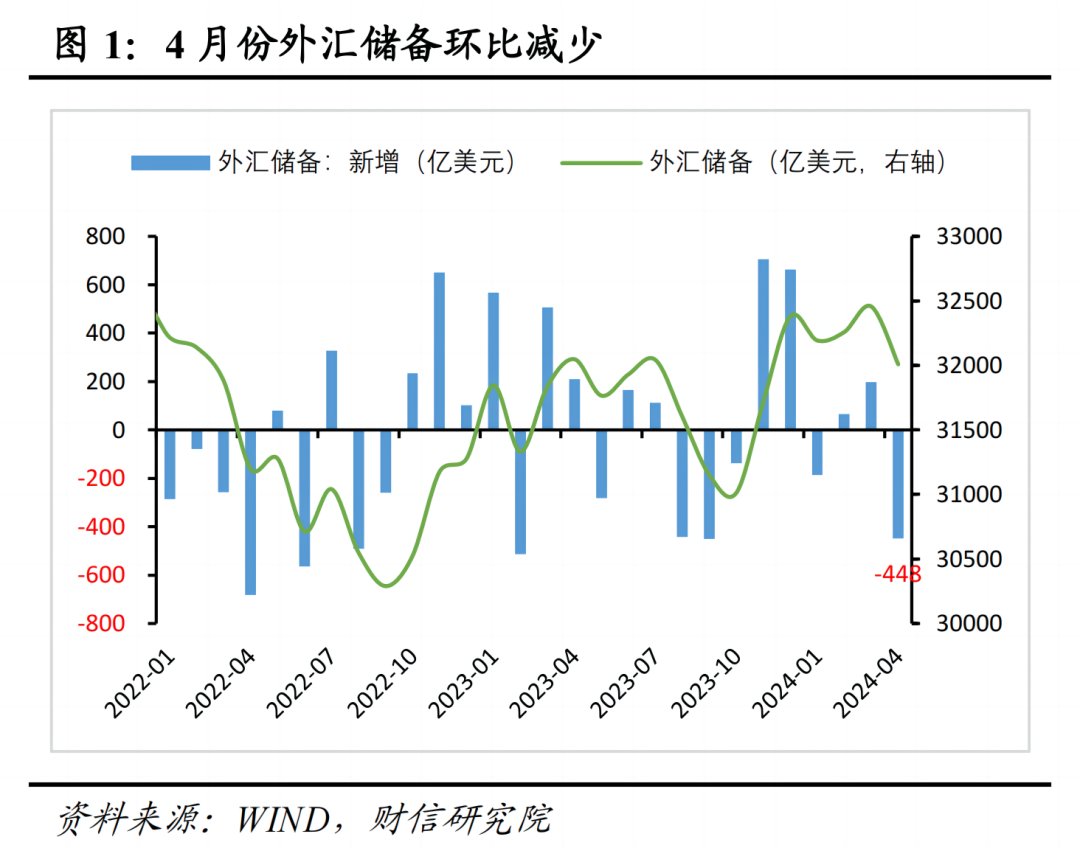

一是美债收益率上升,债券价格下降,致外储减少100亿美元左右,加上利息收益90亿美元,共使外储减少约10亿美元。2024年2月份我国持有的美国国债7750亿美元,约占外储规模的四分之一,美国国债价格变动对我国外汇储备规模具有重要影响。引起美国国债价格变动的主要因素是利率,2024年4月末美国1年期以上国债收益率环比约提高0.44个百分点,美国国债价格下跌,预计使我国外汇储备减少100亿美元(见图2)。此外,还应加上4月份美国国债的应计利息收入,预计在90亿美元左右。两项相加,共导致外储减少约10亿美元。

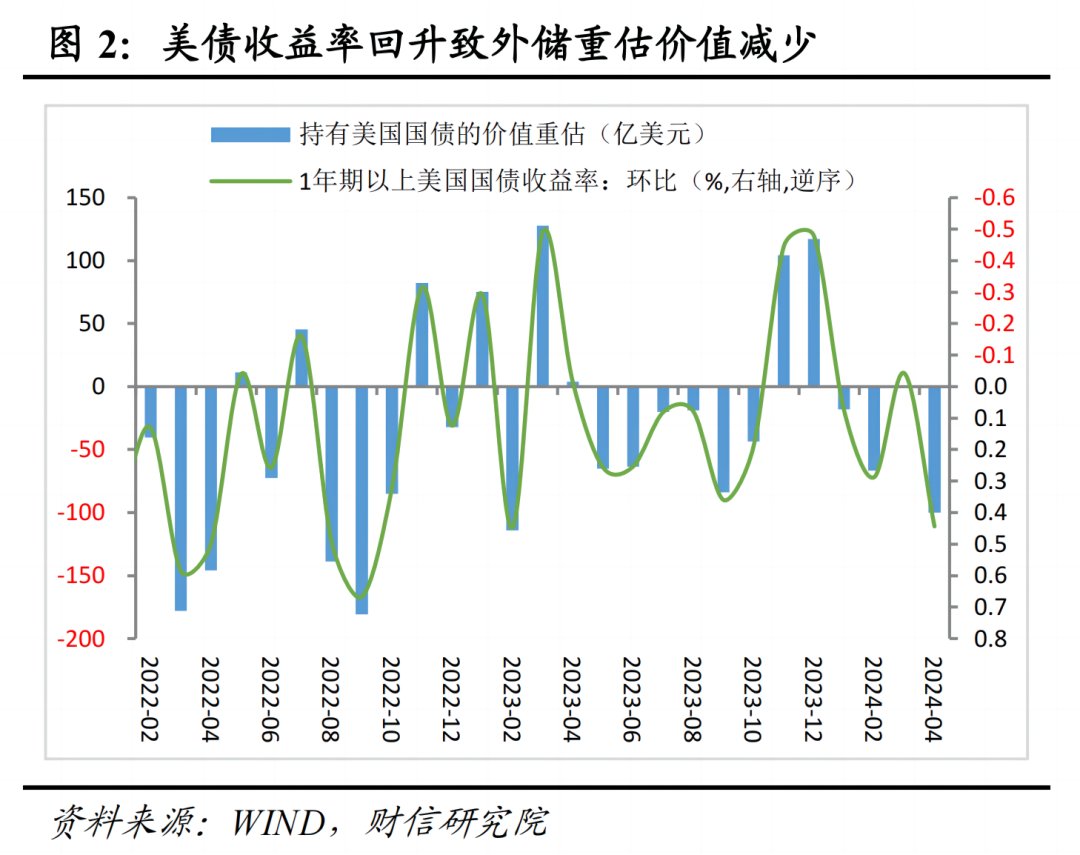

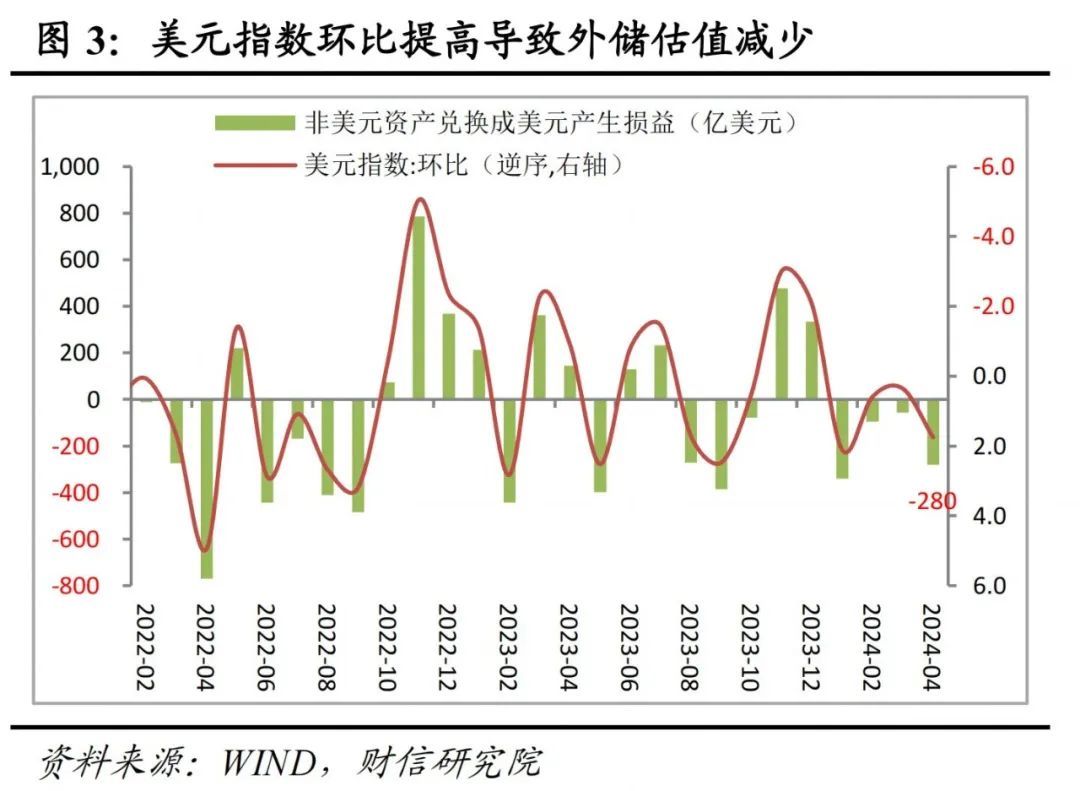

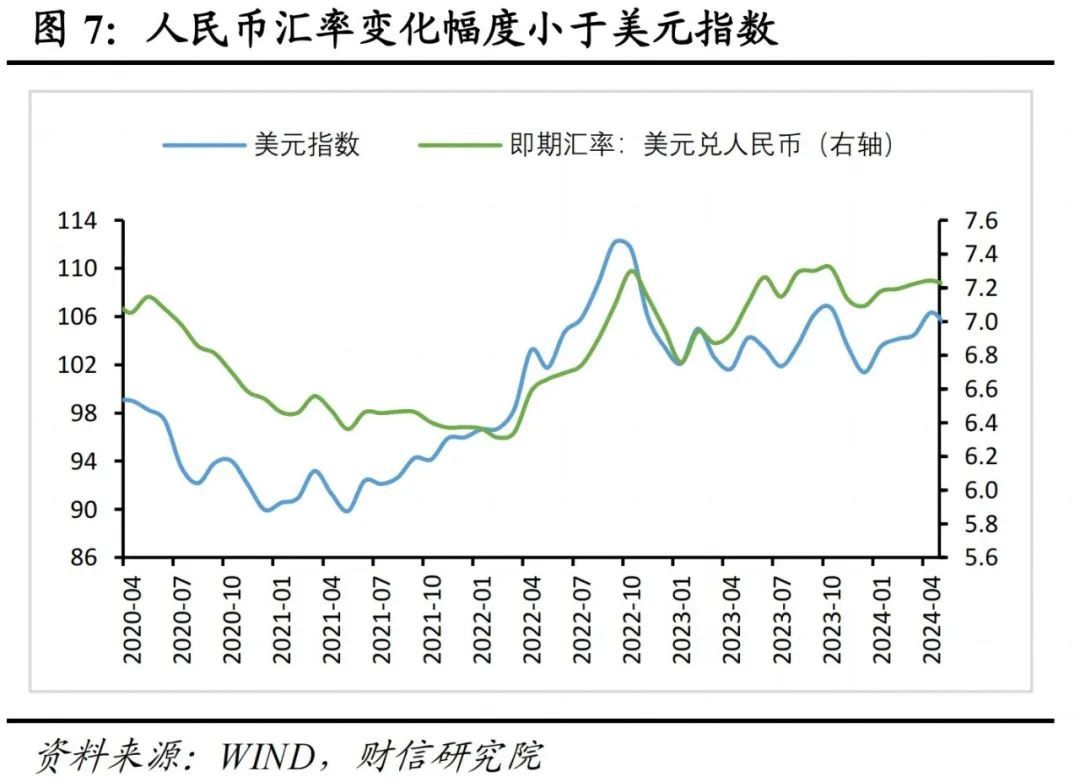

二是美元指数走高,非美元货币相对美元贬值,汇率折算造成的汇兑损失约280亿美元。3月末、4月末美元指数分别为104.51和106.34,环比提高1.75%。通过估算,4月份美元升值导致非美元资产兑换为美元时产生汇兑损失280亿美元左右(见图3)。

二、交易因素:预计使外储减少170亿美元左右

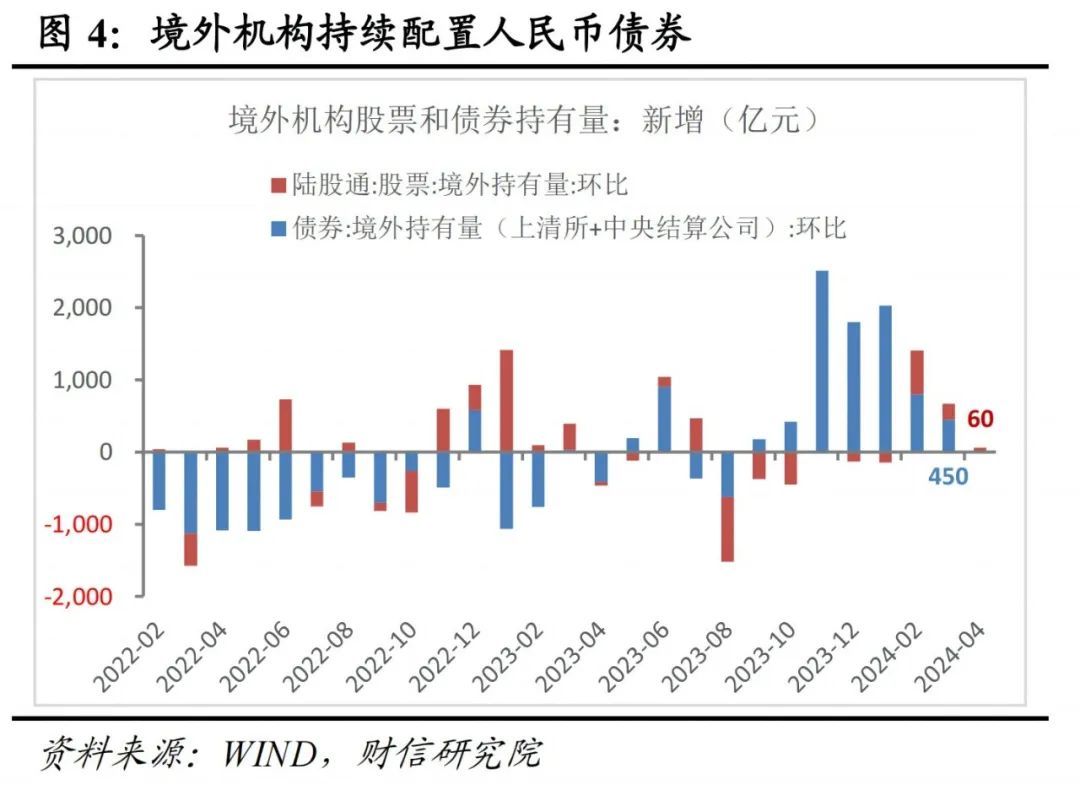

一是预计4月份境外机构配置人民币资产规模增加60亿美元左右。我国一季度GDP增速超预期,经济基本面逐渐恢复,全球投资者对中国股市的情绪扭转,信心逐步恢复;同时,受海外货币大幅贬值影响,境外机构加速配置人民币资产,引发外储规模变动,其中对银行间债券和股票的配置较为积极。如3月境外机构托管债券面额环比增加450亿元(见图4),折合62亿美元,预计4月仍将继续配置人民币债券;4月北向资金净流入60亿元,折合8亿美元。4月末新国九条出台及时回应市场关切,释放对建设长期稳定高质量发展的资本市场的信号,人民币资产对外资吸引力有所企稳。预计境外机构资产配置效应使4月份外储增加60亿美元左右。

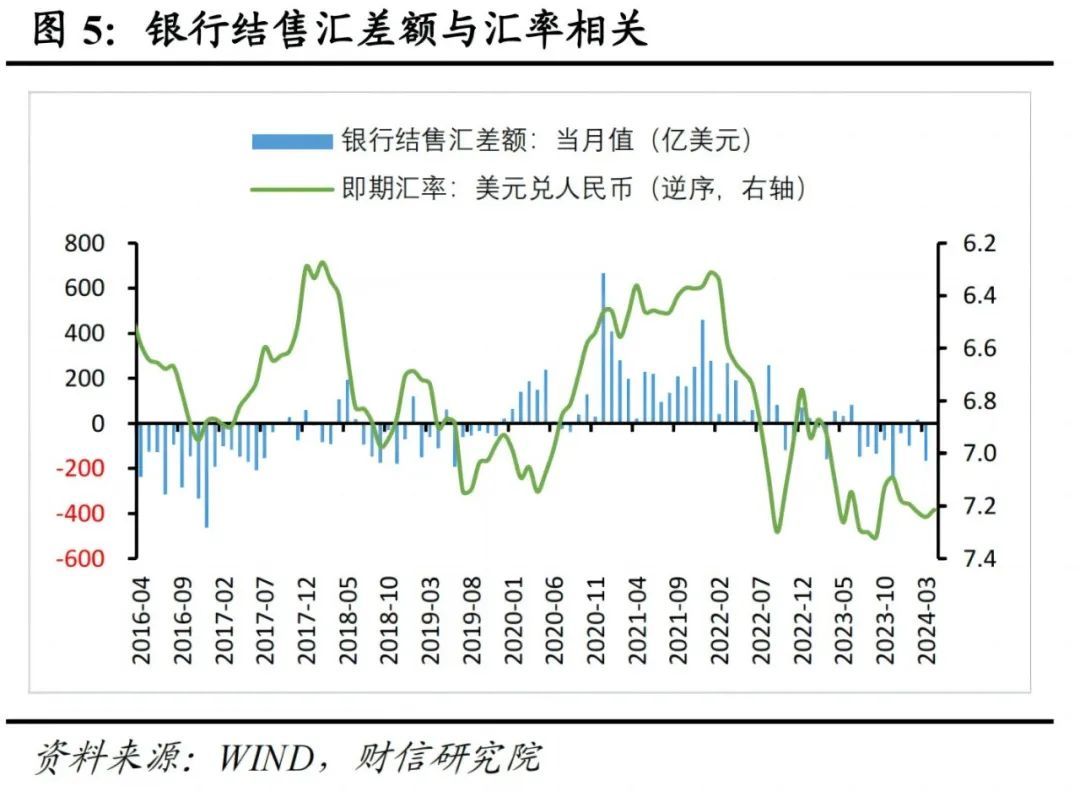

二是人民币贬值预期加大,预计结售汇逆差保持在150亿美元左右。从短期看,影响我国企业和居民银行结售汇行为的原因,主要是美元兑人民币汇率的变化。通过比较美元兑人民币汇率与企业居民的银行结售汇差额的历史数据,整体上人民币升值趋势越明显,银行结售汇顺差越大(见图5)。受近期国内经济恢复不均衡、美国通胀粘性超预期、海外货币大幅贬值、中美利差倒挂较多(见图6)等多重因素影响,人民币仍具有一定贬值压力,4月份美元兑人民币汇率较3月提高0.25%,但仍低于当月美元指数的增幅(见图7),预计人民币汇率仍有一定的贬值压力。预计4月份银行结售汇逆差保持稳定,在150亿美元左右。

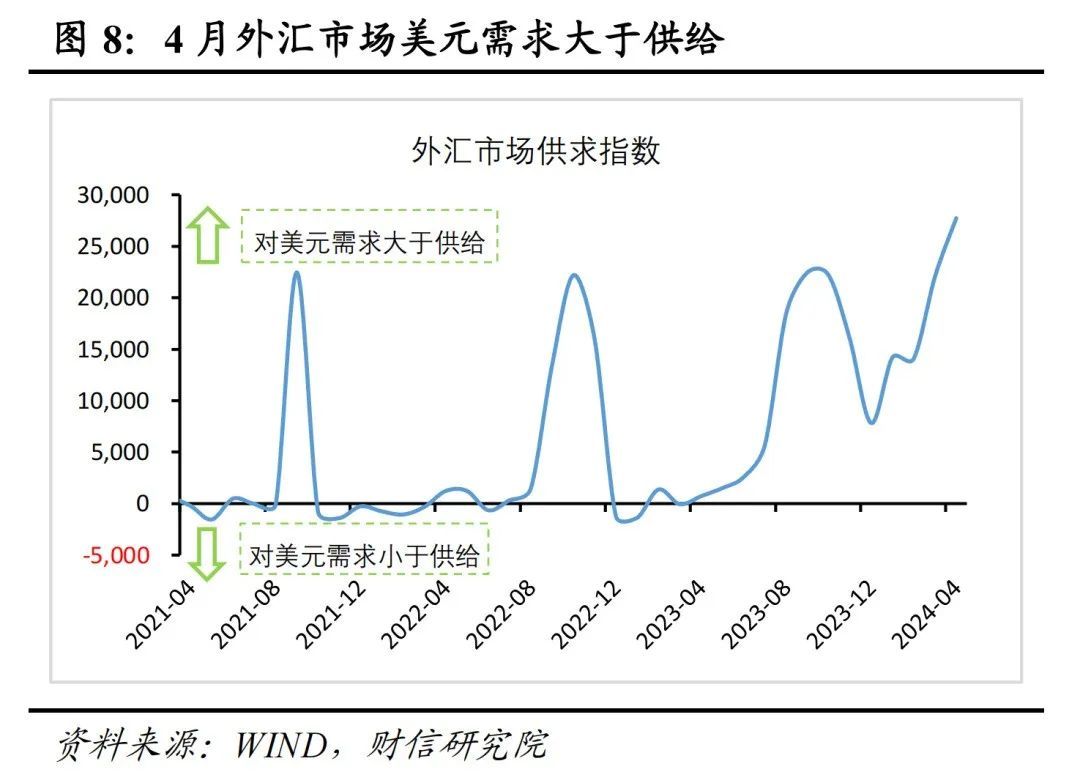

三是外汇市场对美元需求大于供给。从跨境资金流动看,4月份外汇市场的高频监测指标显示,受美国经济韧性较强、美联储降息时间点延后和降息幅度缩减等因素影响,强美元特征明显,导致国内外汇市场对美元需求大于供给(见图8)。在外汇市场需求大于供给、人民币汇率存在一定贬值预期的背景下,预计4月份包括非金融类对外直接投资、央行为满足市场主体用汇需求等在内的外汇储备规模损耗在80亿美元左右。

综上三方面因素,预计交易因素引起外汇储备减少170亿美元左右。

免 责 声 明|

本微信号引用、摘录或转载来自第三方的文章时,并不表明这些内容代表本人观点,其目的只是供访问者交流与参考。

市场有风险,投资需谨慎。本微信号所载内容仅供参考,不构成对任何人的投资建议。阅读者的一切商业决策不应将本微信号内容为投资决策唯一参考因素,亦不应认为本微信号所涉内容可以取代自己的判断,在任何情况下,本人及本人所在公司不对任何人因使用本微信号中的任何内容所引致的直接或间接后果承担任何责任。

本微信号涉及的本人所有表述是基于本人的知识和经验客观中立地做出,并不含有任何偏见,投资者应从严格经济学意义上理解。本人及本人所在公司对任何基于偏见角度理解本微信号内容所可能引起的后果,不承担任何责任,并保留采取行动保护自身权益的一切权利。

本微信号内容(除引用、摘录或转载来自第三方的文章),未经书面许可,任何机构和个人不得以任何形式复制、发表、引用或传播。

本人对本

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com