智通财经APP获悉,日本央行行长植田和男(Kazuo Ueda)周三将公布量化紧缩(QT)的详细计划,这令投资者保持高度警惕。此外,他还可能叠加加息进行加倍下注。

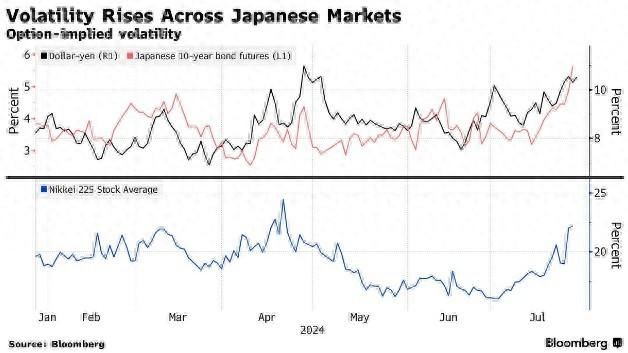

据彭博社的一项调查显示,虽然仅有约30%的日本央行观察人士预测加息为基本情景,但几乎没有人排除加息的可能性。高度的不确定性推动日元和日股如同过山车一般波动,而这种波动或将持续到日本央行做出决定之前甚至之后。

据知情人士透露,由于通胀仍与预期大致相符,部分日本央行官员对本月加息的想法持开放态度。其他人士认为,在等待更多数据并希望看到消费者支出复苏的迹象之际,日本央行的按兵不动也是一种选择。

这一切都意味着一场异常令人担忧的会议,在这次会议上,这位央行行长可能最终会通过发挥自身意志制定政策路线。这一决议将在全球市场产生影响,目前日元汇率正处于一个拐点,可能延续本月的显著反弹,也可能跌回数十年低点。

美联储在日本央行召开会议几小时后召开会议,其有关美国利率的信号有可能极大地放大亚洲交易时段开始的市场波动,或使其迅速逆转。

前日本央行官员、现为Okasan Securities首席经济学家的Ko Nakayama说,“这对日本央行来说是一个艰难的决定,加息将表明日本央行希望政策正常化的强烈愿望,以及日本当局会在没有必要仓促行事时采取行动。”

掉期市场定价显示,到7月31日加息15个基点的可能性约为50%,高于一周前的25%。

这次会议的另一项关键事件将是公布首个减少债券购买的计划。在持续了10多年大规模货币宽松计划后,日本央行终于在今年3月终结这一趋势,并将走上量化紧缩(QT)之路。

上述知情人士称,日本央行官员无意以惊扰市场的方式削减购债规模,也非常清楚市场预期将如何。市场一致认为,从下个月开始,每月购债速度将从目前的6万亿日元削减到5万亿日元(320亿美元),最终在两年内减少一半。

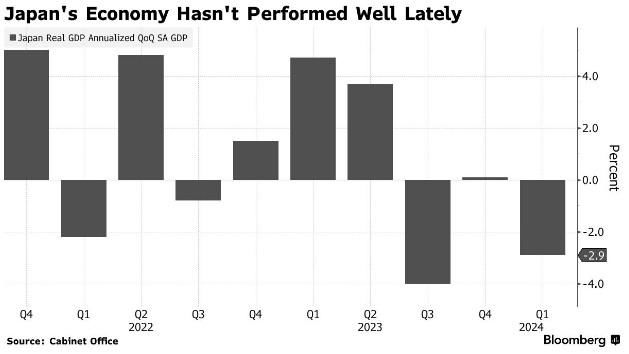

预计本周不会加息的日本央行观察人士常以宣告债券计划为例,这些人士表示,对于截至3月的三个季度内皆未呈现太多增长的日本经济而言,量化紧缩的初步行动与加息同时进行或许将使得紧缩力度过大。

此外,日本央行决议后的日元走势是该行可能考虑的另一个主要因素,尤其是在本月早些时候日本财务省疑似干预汇市之后。

日元汇率一直在波动不止,由于交易员解除了专注于日美利差的头寸,日元在一个月内从38年低点升至两个月高点。日元上周的升值幅度非常之大,以至于在投资者重新评估其杠杆押注之际推高了人民币汇率,并使得从日股到黄金和比特币等资产纷纷受到打击。

7月3日,美元兑日元汇率曾一度飙升至161.95,而截至周一发稿,该汇率为153.38。

最近的升值减少了日本央行纠正日元疲软的必要性。瑞穗银行首席市场经济学家Daisuke Karakama表示,这是加息的好时机,因为日本央行可以说加息与汇率无关。

Karakama称,“这次会议可能会加息,现在要容易得多。否则,央行可能会再次受到日元疲软的压力而被迫采取行动。这可能是日元由大幅走弱趋势转向的关键时刻。”

日本央行观察人士仍清晰记得,植田和男曾在4月引发日元下跌,当时他在决议公布后的新闻发布会上对日元疲软表现得漠不关心。不久之后,日元飙升,这被怀疑是日本当局通过买入日元进行的干预。即使本周三不加息,预计植田和男也会暗示再次加息的时机越来越近。

近日,日本执政党自民党干事长茂木敏充(Toshimitsu Motegi)和日本数字经济大臣河野太郎(Taro Kono)呼吁日本央行收紧政策,以支持日元并抑制通胀,这与政界人士的倾向有所矛盾。两人更多强调了日元在推高生活成本方面所带来的日益增长的挫败感。

由于通胀严重,日本首相岸田文雄内阁的支持率也受到了影响。连续27个月,日本通胀增速等于或高于央行2%的目标,而在此期间,工资增长却一直滞后于物价增长。截至今年3月的12个月内,消费者支出每个季度都在下降。

这些政治呼声将如何影响日本央行的决定还有待观察。Okasan Securities的Nakayama表示,这也可能产生相反的效果,反而促使日本央行选择在本月按兵不动,以避免看起来受到这些呼声影响。

Nakayama表示,“对日本央行而言,有效做法是在幕后询问,政界人士必然知道这一点,如果他们是认真的,他们就会这么做。所以我认为,最近的言论更多是为了表现或是对市场发出警告,以防止日元贬值。”

植田和男6月18日在国会表示,“政策利率很有可能上调,这取决于经济、通胀和金融状况的数据和信息。”但自6月中旬以来,植田和男一直未公开谈论货币政策,这也是他在政策会议前最长的一次沉默,使得市场更加难以解读此次会议可能的结果。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com