2024年春节过后,新能源汽车行业掀起了一场格外激烈的价格战,从比亚迪荣耀版系列车型开始,国产新能源到海外传统车企都开始跟进,纷纷掏出“掀桌价”。而这一轮价格战的背后,是锂矿价格的暴跌,动力电池价格的不断下探。

遥想两年之前,在2022年7月举行的世界动力电池大会上,广汽集团董事长曾庆洪当着宁德时代董事长曾毓群的面直言“动力电池成本已占到我们汽车的60%,且不断增加,那我现在不是给宁德时代打工吗?”。

然而时间来到2024年,碳酸锂的价格早已跌至谷底,去年一整年赣锋锂业、天齐锂业、西藏矿业等锂矿企业归母净利润均出现不同程度的下滑,同时相关锂矿产业的库存总数也一直处于高位,动力电池需求量也在不断下降。即便是“宁王”这样的扛把子,2023年的增速也明显放缓,甚至在三季度首次出现单季净利润环比下滑。

不难看出,动力电池行业正因为锂矿价格暴跌、产能过剩逐渐迎来寒冬。新能源汽车市场的价格战,同样也是动力电池行业的价格战。一场裁员潮也逐渐席卷动力电池厂商……

裁员、内卷

二线电池厂商有点难熬

前段时间,蜂巢能源的董事长兼CEO杨红新在微博上分享了蜂巢能源为适应行业变化而采取的一系列战略调整。面对产能过剩、价格竞争加剧和市场竞争激烈的现状,蜂巢能源自今年1月份起开始实施以“追求高质量经营”为核心的重大改革。

这些改革措施包括强化对表现不佳员工的淘汰机制,优化绩效评估体系,并调整薪酬结构,旨在激发团队和员工的活力与创造力。此外,蜂巢能源的改革还涵盖了对早期孵化业务的精简,对公司产业布局的优化调整,以及将重心集中于核心业务的发展。公司还致力于改进生产流程,通过精益生产提高效率,减少人力成本,同时加大技术创新力度,以实现在竞争中的差异化优势。

杨红新此前在2023年高工锂电年会上的发言也预示了蜂巢能源的这一变革,当时杨红新曾谈到,在锂电行业整体产能过剩的背景下,市场呈现出极端分化的现象:一些锂电企业订单量充足,而另一些则订单稀缺。尽管装备企业和电池、材料企业的订单量尚可维持,但整体盈利能力并不乐观,这也反映了行业周期性波动的影响。

其实蜂巢能源遭遇的困境也并非个例,面对盈利能力和生存竞争的双重挑战,还有不少动力电池制造商被迫实施了一系列措施,如降低成本、缩减生产规模以及进行人员优化,以期实现可持续发展。

早在去年5月,中创新航就被曝出大规模解除与应届毕业生的就业协议,“中创新航裁员”一度成为搜索引擎的热门搜索词汇。根据媒体报道和受影响毕业生的披露,中创新航此次解约的应届毕业生涵盖了研发、设备、行政等多个岗位,受影响的人数估计在2000人左右。

与此同时,中创新航位于常州的生产基地也被曝出产能减少、工时缩短和员工裁减的消息。甚至爆料称,中创新航常州基地的6人间员工宿舍只有1人居住,这也从侧面反映了公司员工数量的减少。

除了中创新航,捷威动力也在去年11月陷入停产风波,有员工表示捷威天津工厂实际上已经停止运营达三个月之久。在停产之前,该工厂总部大约有400多名员工。停产后,约有一半的员工离职,而留下的员工则面临两种选择:一部分员工被安排休假,另一部分则参与培训项目,而在这段时间里,他们只能领取最低工资。

不难看出,很多电池厂商的日子并不好过,同时整个行业也正在出现明显的两极分化。

内卷无效

二线电池厂商出海寻找春天

在动力电池市场,宁德时代和比亚迪显然是最强的那一极。相比之下,其他二线动力电池厂商的日子只会越来越难过。近日,亿纬锂能董事长刘金成就表示,“在动力电池行业,我们连内卷的资格都没有,没人卷得过比亚迪、宁德时代”。并直言对于二线动力电池厂商来说,卷价格、打价格战实际上是没有前途的。

在2023年,中国的动力电池装车总量达到了387.7GWh,与上一年相比实现了32.6%的增长率。在众多厂商中,宁德时代凭借167.1GWh的装车量稳居榜首,市场占有率达到了43.11%;紧随其后的是比亚迪,其装车量为105.48GWh,占据了市场的27.21%。其他进入前十名的厂商则分别为中创新航、亿纬锂能、国轩高科、蜂巢能源、LG新能源、瑞浦兰钧、欣旺达和孚能科技,但相比宁德时代、比亚迪这两家行业巨头之外,其他企业已经出现了断层式的落后。

根据行业统计数据,我国新能源汽车市场在2020年至2023年期间,参与动力电池装机配套的企业数量分别为72家、58家、57家和52家,呈现逐年减少的趋势。而在2023年,仅有52家动力电池企业参与了新能源汽车的装机配套。相比2022年的57家减少了5家,年度淘汰率接近10%。

与此同时,根据高工产业研究院(GGII)的研究和预测,2024年中国锂电池产业链可能面临产能利用率的考验。特别是在动力电池领域,预计有效产能的利用率可能会降至60%以下。

此前长安汽车的董事长朱华荣也给出了自己的预测,预计到2025年,中国对动力电池的需求量将达到1000GWh,但目前行业的产能已经高达4800GWh。这意味着,过剩的产能可能会达到3800GWh。

如今国内市场需求已经达到饱和状态,随之而来的产能过剩问题会愈加严重,价格战加剧,也会进一步压缩企业的增长空间。在这种背景下,这些二线电池制造商需要寻找新的增长机会和市场以应对当前的挑战,而海外市场就是一大突破点。

在2023年,中国首次超越日本,成为全球最大的汽车出口国。这一成就的背后,中国新能源汽车在全球市场的快速增长发挥了重要作用。随着新能源汽车的国际影响力不断扩大,动力电池产业的海外业务也随之迎来了发展的新机遇。

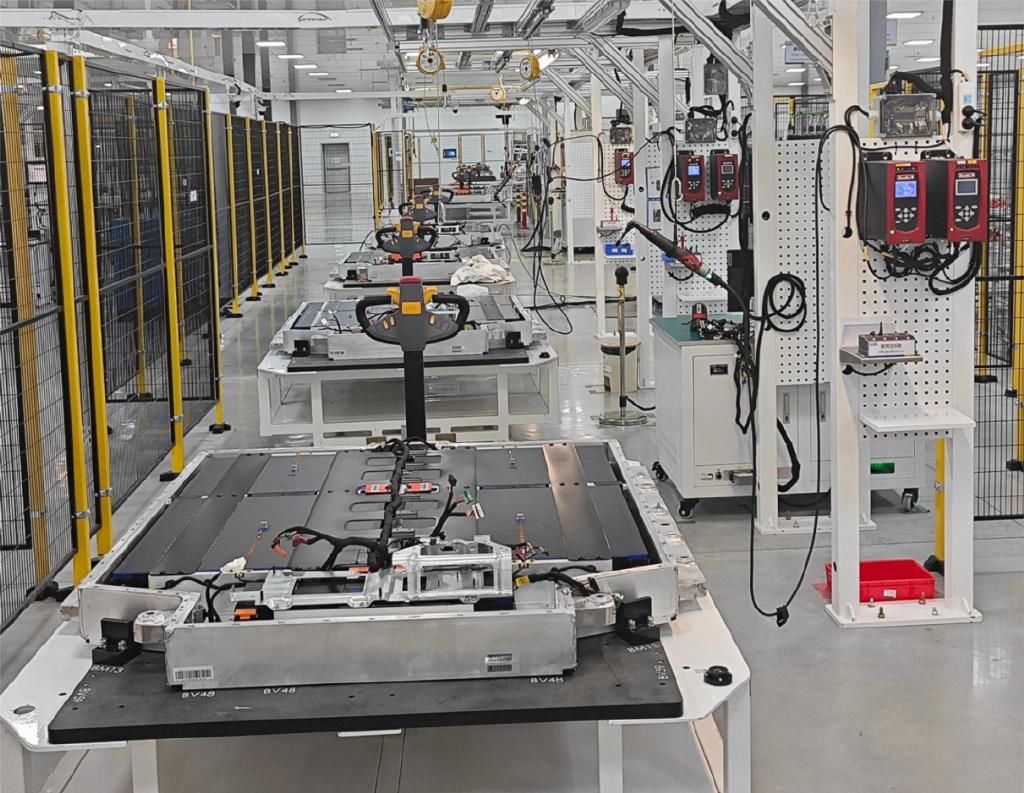

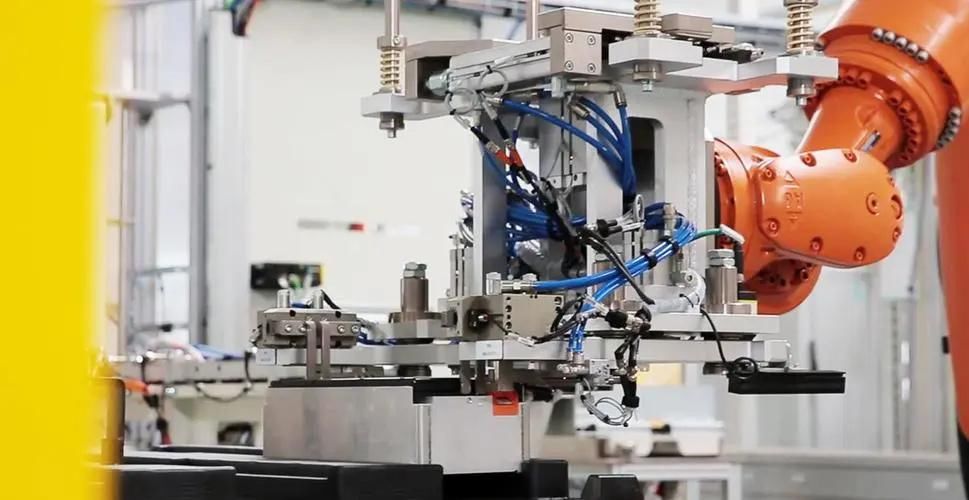

目前来看,已经有多家车企开启了出海之路,比如蜂巢能源的泰国电池PACK工厂已经正式批量交付,同时也与泰国万浦集团签署战略合作协议;此外,国轩高科也已经赴美建厂,亿纬锂能则与康明斯子公司Electrified Power、戴姆勒卡车及北美卡车公司帕卡在美成立合资公司。有数据显示,2023年我国锂电池出口总额达到4574亿元,同比增长超过33%。

尽管中国的动力电池企业在国际市场上取得了显著的进展,但出海之路并不会一帆风顺。近年来,欧盟和美国等地区陆续推出了一系列市场准入政策,这给中国企业带来了新的考验。

例如,根据欧盟制定的《电池与废电池法规》,从2027年开始,出口到欧洲的动力电池需要附带一份符合规定的“电池护照”。这份文件需详细记录电池的生产制造商、材料组成、碳排放数据以及整个供应链的相关信息。此外,美国的《通胀削减法案》对中国的锂电池产品施加了额外的关税,同时为那些满足本土化生产要求的企业提供财政补贴。

这些政策的实施意味着中国的动力电池企业在进入这些市场时需要遵守更为严格的规定,并可能面临更高的成本和竞争压力。为了在国际市场上保持竞争力,中国企业需要不断适应这些变化,提高产品质量,优化供应链管理,并积极探索新的市场策略。

面对“新电池法”带来的挑战,中国的立法机构、政府相关部门以及电池制造商已经开始采取协同合作的措施。通过提升电池产品的标准和质量,这些努力不仅直接回应了国际市场的新要求,而且也促进了中国电池产业整体技术水平的提升。

此外,这些合作举措还为中国电池产业的低碳转型提供了重要的机遇。通过改进生产工艺、优化能源使用和减少碳排放,中国电池企业不仅能够更好地适应国际市场的规定,还能够在全球范围内推动产业的可持续发展。这种转型对于提升中国在全球电池产业中的竞争力,以及实现长期的可持续发展具有重要意义。

车叔总结

国内已经趋近饱和的动力电池市场,让众多电池厂商感受到了这一行业的寒冬。“连内卷的资格都没有”更像二线厂商是一种无能为力的悲凉。业绩下滑、利润难以提升,只得裁员求生的动力电池厂商,在努力探索海外市场的新出路。不过以往的经验告诉我们,中国企业在海外总会遇到各种各样的困难,动力电池企业面对的“新电池法”等针对性法规,也需要不断适应、完善。2024年,国内动力电池市场的格局已经基本稳定,谁能在海外市场率先实现稳定发展,或许就会成为宁德时代、比亚迪后的第三强。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com